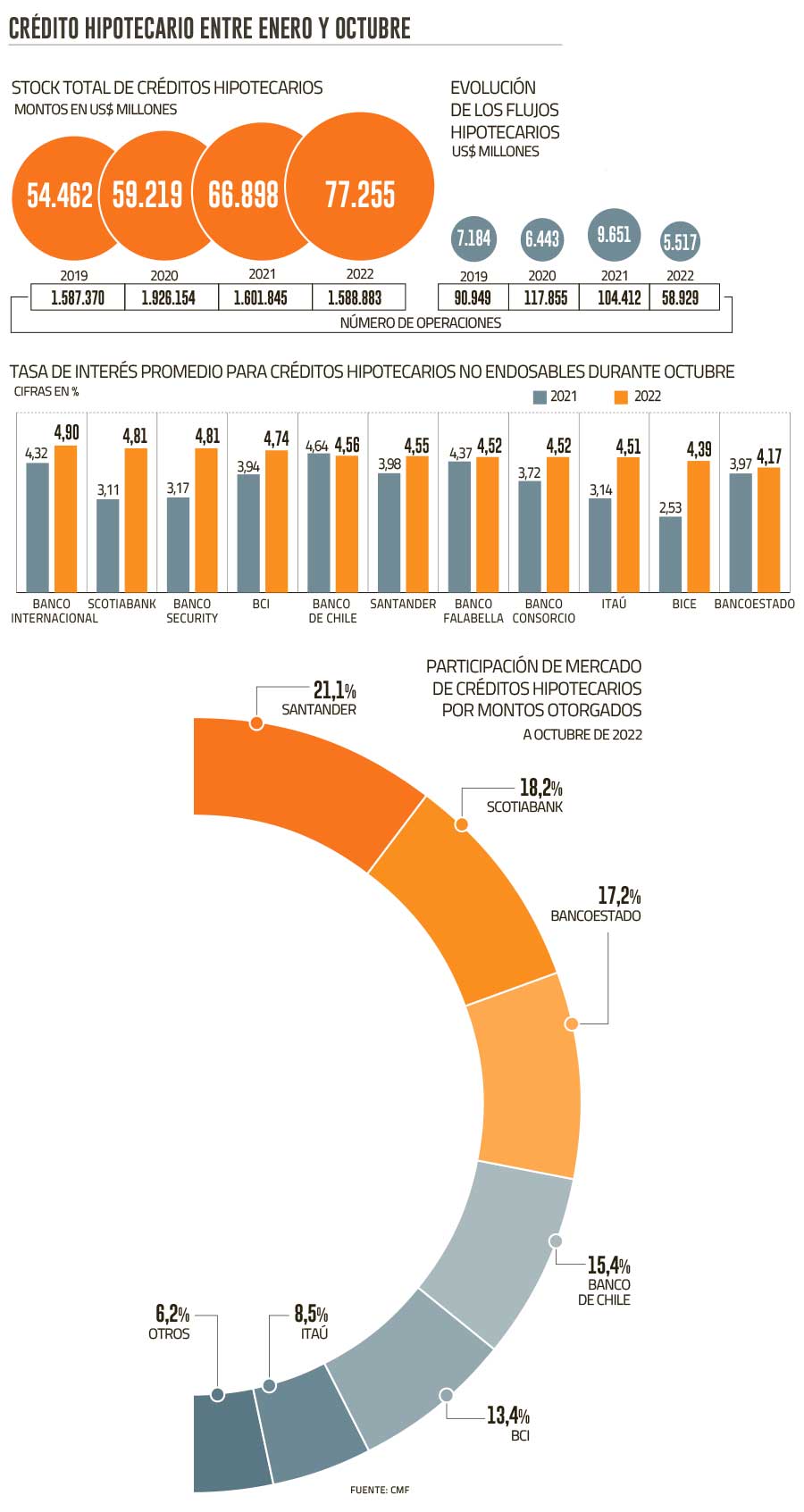

Un año para el olvido están cerrando los préstamos hipotecarios. De acuerdo a las últimas estadísticas publicadas por la Comisión para el Mercado Financiero (CMF), hasta octubre se observó un desplome de los flujos crediticios.

Durante los primeros 10 meses del año los bancos entregaron 58.929 créditos hipotecarios, anotando un retroceso de 43,6% respecto a 2021. Este número de operaciones es el más bajo desde 2013, fecha en que el regulador tiene este tipo de registros.

Los montos otorgados por el sistema también cayeron. Durante este período fueron un poco más de US$ 5.517 millones, cifra que es un 42,8% menor que hace un año.

La Asociación de Bancos (ABIF) alertó hace unas semanas, a través de un informe, que el bajo dinamismo de la cartera hipotecaria está siendo afectado por diversas causas: el impacto del alza de la UF en el valor de las viviendas, el deterioro de los salarios y condiciones de financiamiento más exigentes. Todo, en un escenario económico en desaceleración.

La apuesta de BancoEstado

Todos los bancos que participan en este negocio registran caídas de doble dígito en el número de operaciones hipotecarias realizadas respecto al año pasado.

En términos porcentuales, en los préstamos no endosables -que corresponden al 98% de las operaciones crediticias- el mayor descenso fue para Banco Consorcio, que bajó un 91,8% el número de operaciones concretadas entre enero y octubre de este año respecto al mismo período de 2021.

En la otra cara de la moneda, Banco Security fue la compañía que tuvo el menor descenso porcentual, con un repliegue de 29,6%.

En cuanto a la actividad, BancoEstado lideró los procesos hipotecarios. Cabe recordar que la firma estatal lanzó en mayo una campaña que involucró una tasa de interés anual de UF +3,85% a 20 años plazo y con financiamiento de hasta un 80% del valor de la propiedad.

A principios de diciembre, la firma volvió a activar una campaña comercial con similares características.

Esta estrategia dio resultados. BancoEstado entregó el 26,8% de los créditos hipotecarios de la banca en los primeros 10 meses del año. En 2021, esta cifra fue de 23,4%.

Más abajo y entre los bancos privados que tuvo un mayor avance está Scotiabank. El banco canadiense fue responsable de otorgar el 19,1% del número de operaciones. En 2021 este porcentaje era el 17,6%.

Cambios en los plazos y tasas

Los bancos entregaron 1.833 préstamos hipotecarios entre enero y octubre de este año a plazos menores a 13 años, cayendo un 72,2% interanual.

Los préstamos no endosables con plazos menores a 13 años, representaban un 7% de la cartera colocada en 2021. La realidad de hoy es muy distinta y apenas es un 3%.

Al analizar el detalle de las cifras de la CMF, las operaciones que casi desaparecieron fueron los préstamos a menos de nueve años.

En los primeros 10 meses del año representaron un 0,9% de los créditos otorgados durante 2022. Esta cifra era casi un 2% del total de este tipo de préstamos dados en 2021.

Los hipotecarios a más de 21 años fueron la categoría que tuvo el menor descenso en este período, retrocediendo 38,1% en comparación al año pasado.

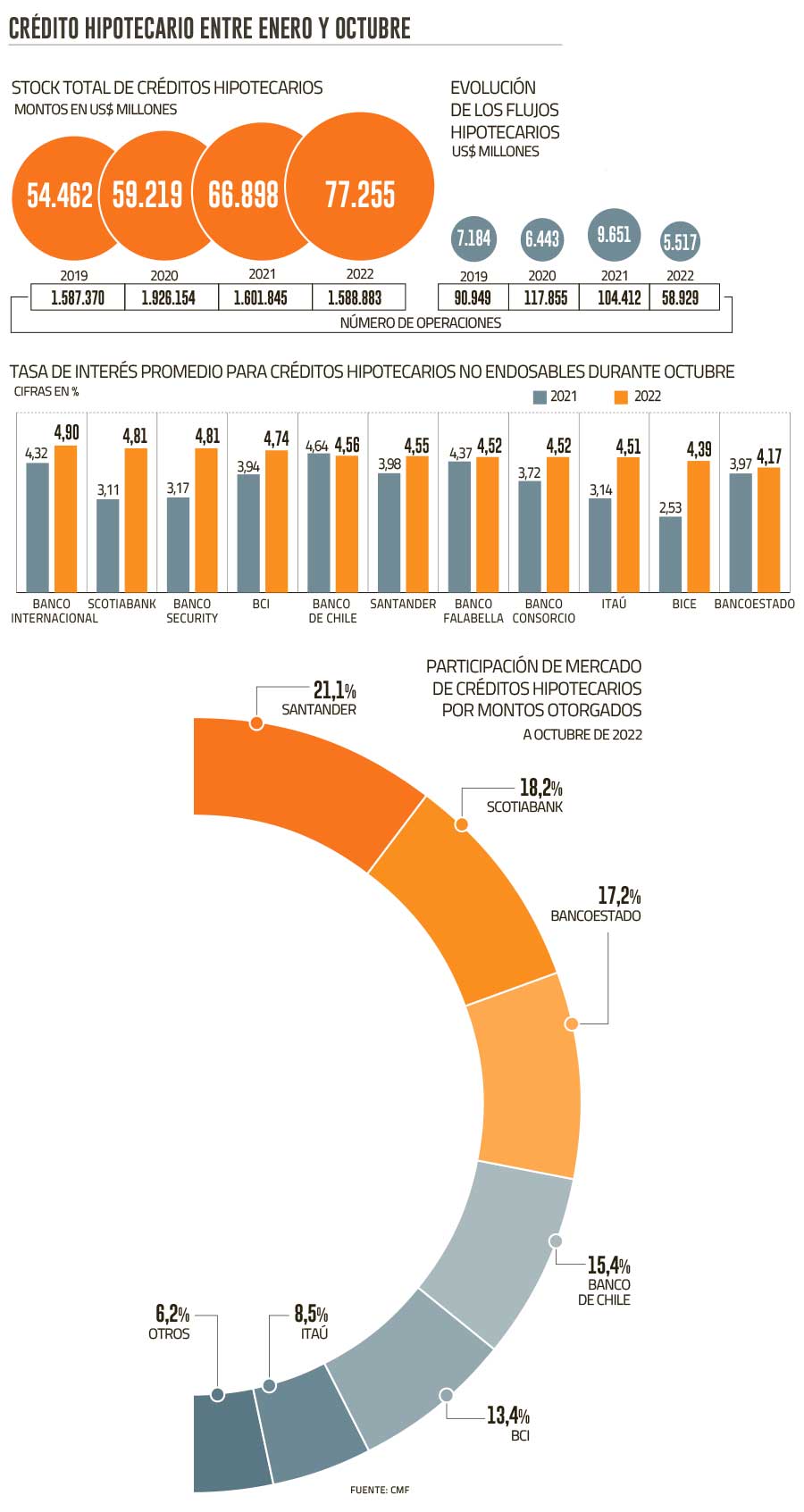

Estos créditos representan el 64,4% de los hipotecarios colocados por el sistema y son los plazos más utilizados por los clientes del sector. A nivel de tasas, en los créditos no endosables subieron en casi todos los bancos.

La excepción fue Banco de Chile que ofrecía una tasa de 4,64% en octubre de 2021 y 12 meses después fue de 4,56%.

El banco con la tasa más baja del mercado es BancoEstado con 4,17% y la más alta es de Banco Internacional con 4,90%.

Pugna entre Bci y la FNE por licitación

de seguros de desgravamen en recta final

Este miércoles se realizaron los alegatos en el Tribunal de Defensa de la Libre Competencia (TDLC) de Bci, la Fiscalía Nacional Económica (FNE), la aseguradora Rigel y la corredora de seguros Burgos, en el marco de un requerimiento de la Fiscalía.

De acuerdo a los antecedentes, Bci habría descartado la oferta que contenía el menor precio presentada por la aseguradora Rigel con los servicios de corretaje de Burgos, para declarar ganadora una propuesta más costosa presentada por la aseguradora de BICE, con los servicios de corretaje de Bci Corredores.

Los abogados de la FNE expusieron que la práctica del banco “causó un daño a sus clientes y le implicó recibir ingresos que no hubiese recibido de otro modo”. Ello, porque los clientes pagaron un sobreprecio por el seguro de gravamen.

La defensa de Bci aseguró que durante la licitación no hubo exclusión arbitraria en contra de Rigel y Burgos y cuestionó las indagaciones de la FNE debido a que “calcula los efectos económicos de una operación de esta naturaleza y lo calcula sobre la base de un crédito hipotecario típico o normal”.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok