A mediados de noviembre, AES Gener, controlada por la estadounidense AES Corp, vendió el 4% de su propiedad en bolsa, recaudando unos US$ 160 millones.

Ahora, la firma estaría preparando otras operaciones: sumar un socio en el complejo termoeléctrico Angamos, que está ubicado en Mejillones, y vender una participación adicional en la central Cochrane, que estaría pronta a ser conectada al sistema eléctrico nortino.

Según señalan fuentes, la generadora podría desprenderse de hasta un 49% de la propiedad del primer complejo, donde tiene el 100% de las acciones, con el objetivo de hacer caja para financiar otras iniciativas contempladas en su plan de desarrollo para los próximos años, y de paso contribuir en la reducción de la deuda que tiene su matriz, la que actualmente bordea los US$ 20.700 millones.

Angamos opera desde octubre de 2011, tiene una capacidad instalada de 544 MW en dos unidades, y demandó una inversión en torno a los US$ 1.300 millones.

AES Gener ya ha sumado socios en otros proyectos, como Alto Maipo, donde un 40% de la propiedad pertenece desde 2012 al grupo Luksic, a través de Antofagasta Minerals (AMSA). En marzo de 2014, AES Gener compró a los grupos Angelini y Von Appen el 50% que ambas en conjunto tenían en el complejo carbonero Guacolda, que con la entrada en operación de la V unidad tiene hoy una capacidad de 750 MW, por la que pagó unos US$ 760 millones.

En una operación paralela, la segunda eléctrica del país vendió dicha participación, menos una acción, a Global Infrastructure Partners (GIP).

La idea de AES Gener sería replicar este modelo, manteniendo el control operativo y de administración de Angamos.

Asimismo, la firma también estaría buscando un comprador para una parte minoritaria de las acciones de la central Cochrane. El proyecto, donde son socios con la japonesa Mitsubishi, que tiene el 40% de la propiedad, está en fase de construcción y cuenta con contratos de suministro de largo plazo con las mineras SQM, Quebrada Blanca y Sierra Gorda.

Según señalan fuentes, la compañía pondría en el mercado un 9% adicional de la propiedad, y se estima que el comprador “natural” de esa participación sería la nipona.

Consultada AES Gener, declinó realizar comentarios.

Los planes de AES Corp

Con los proyectos actualmente en construcción, AES Gener elevaría su capacidad instalada en Chile en 25% al 2018, llegando a unos 6.300 MW, con inversiones estimadas en unos US$ 4.000 millones.

Entre 2007 y 2013, la generadora creció casi 50% en su capacidad instalada, pasando de 3.400 MW a cerca de 5.100 MW, con inversiones por unos US$ 3.000 millones.

Según una presentación realizada por la firma en diciembre pasado, el crecimiento de corto plazo tendrá cuatro focos principales: proyectos ERNC -ya desarrolla la central Solar Andes-, el almacenamiento de energía a través de la instalación de baterías en sus unidades productivas; la desalación de agua de mar, que será destinada a las centrales termoeléctricas y también a la industria minera; y las ventas de energía que se concreten a través de la línea de transmisión que une Mejillones y Salta, en Argentina.

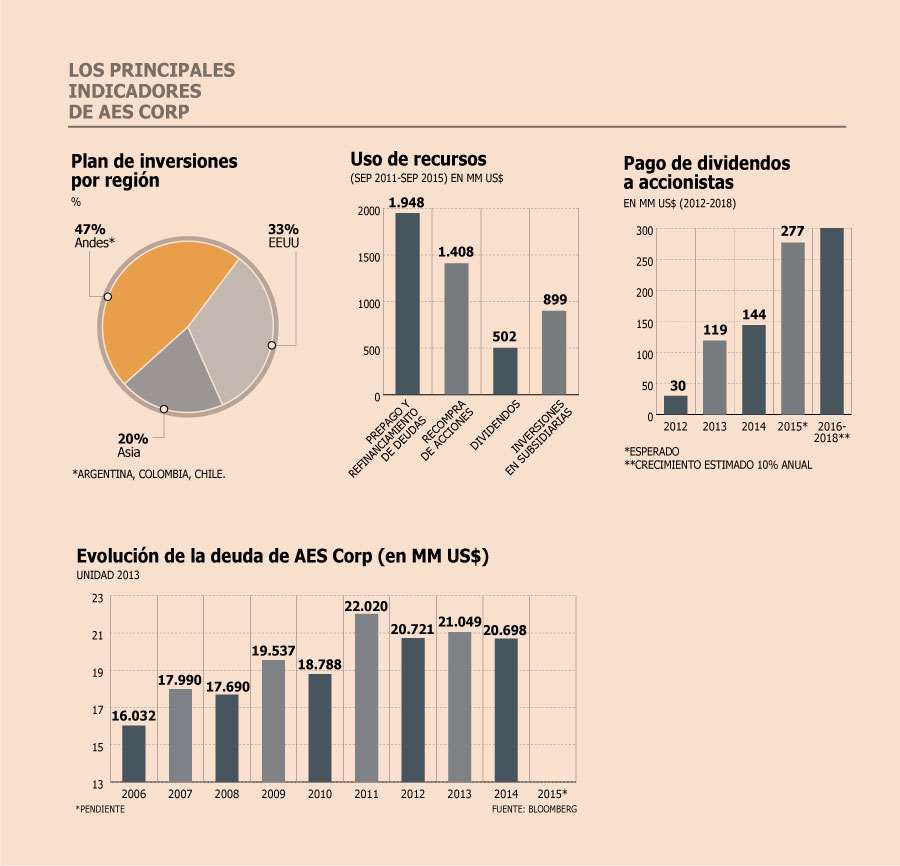

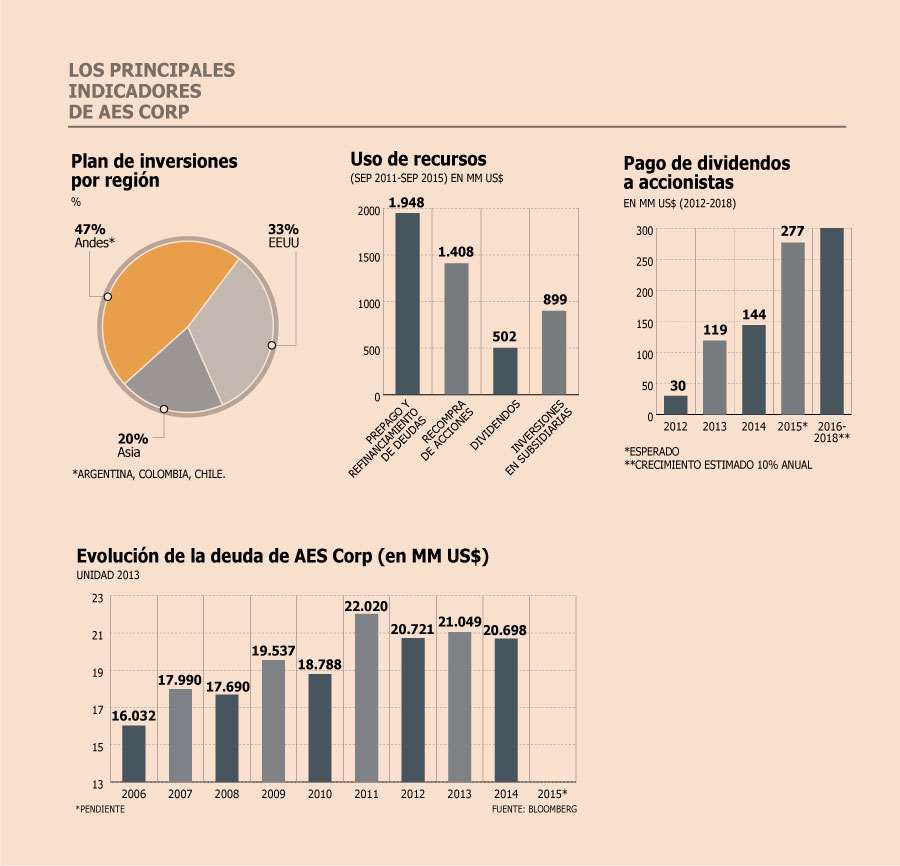

En todo caso, la matriz en Estados Unidos también está afinando sus planes que consisten en maximizar el valor de los activos que posee, y donde el negocio en la región Andina, que comprende a Chile, Colombia y Argentina, representa el mayor aporte, con el 28% de su negocio total, seguido de EEUU, con 27%.

En una presentación realizada en noviembre de 2015, AES Corp señaló que contaba con unos US$ 2.600 millones disponibles para la “creación de valor” para el periodo 2016-2018, de los cuales hasta US$ 600 millones se invertirían directamente en sus subsidiarias, mientras que unos US$ 1.300 millones irían a reducción de deuda, incremento de dividendos y otros.

A esto se agregan US$ 1.000 millones que podrían venir de procesos de venta de activos que la estadounidense mantiene en curso.

presentan ofertas para transmisión

Cuatro empresas presentaron ofertas en la licitación de nuevas obras de transmisión que serán complementarias para el proyecto de interconexión del SIC y el SING.

En el proceso que llevan adelante los CDEC de ambos sistemas los consorcios Saesa y Chilquinta; Red Eléctrica Internacional y Cobra Instalaciones y servicios; Transelec Holdings Rentas Limitada y Ferrovial Transco Chile, así como Terna SpA (Consorcio Ferroter) competirán por dichas obras, que demandarán inversiones por unos US$ 230 millones.

El proyecto de interconexión lo lleva adelante E-CL, filial de Engie (Ex GDF Suez) en asociación con la española Red Eléctrica Internacional, que compró el 50% de la propiedad de Transmisora Eléctrica del Norte (TEN) en US$ 218 millones a fines del año pasado.

<%userdata?.email%>

Editar perfil

Credencial

Salir

<%userdata?.email%>

Editar perfil

Credencial

Salir

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok