Asediados por compradores hostiles y como una forma de potenciar sus operaciones, las multinacionales Anglo American y la canadiense Teck Resources acordaron una fusión “entre iguales” y “en condiciones de mercado”, que dará origen a un nuevo gigante del cobre: Anglo Teck, valorada en más de US$ 53.000 millones de capitalización bursátil y que sitúa a Chile como el epicentro de su estrategia global.

La compañía resultante tendrá más de la mitad de su producción en nuestro país, donde Anglo opera los yacimientos Los Bronces, El Soldado y la fundición Chagres, y además posee el 44% de Collahuasi. En tanto, Teck posee Quebrada Blanca y Carmen de Andacollo. “En 2024 estas operaciones alcanzaron una producción de cobre cercana a 1.040.000 toneladas de cobre”, detalla el director ejecutivo de Núcleo Minero, Álvaro Merino.

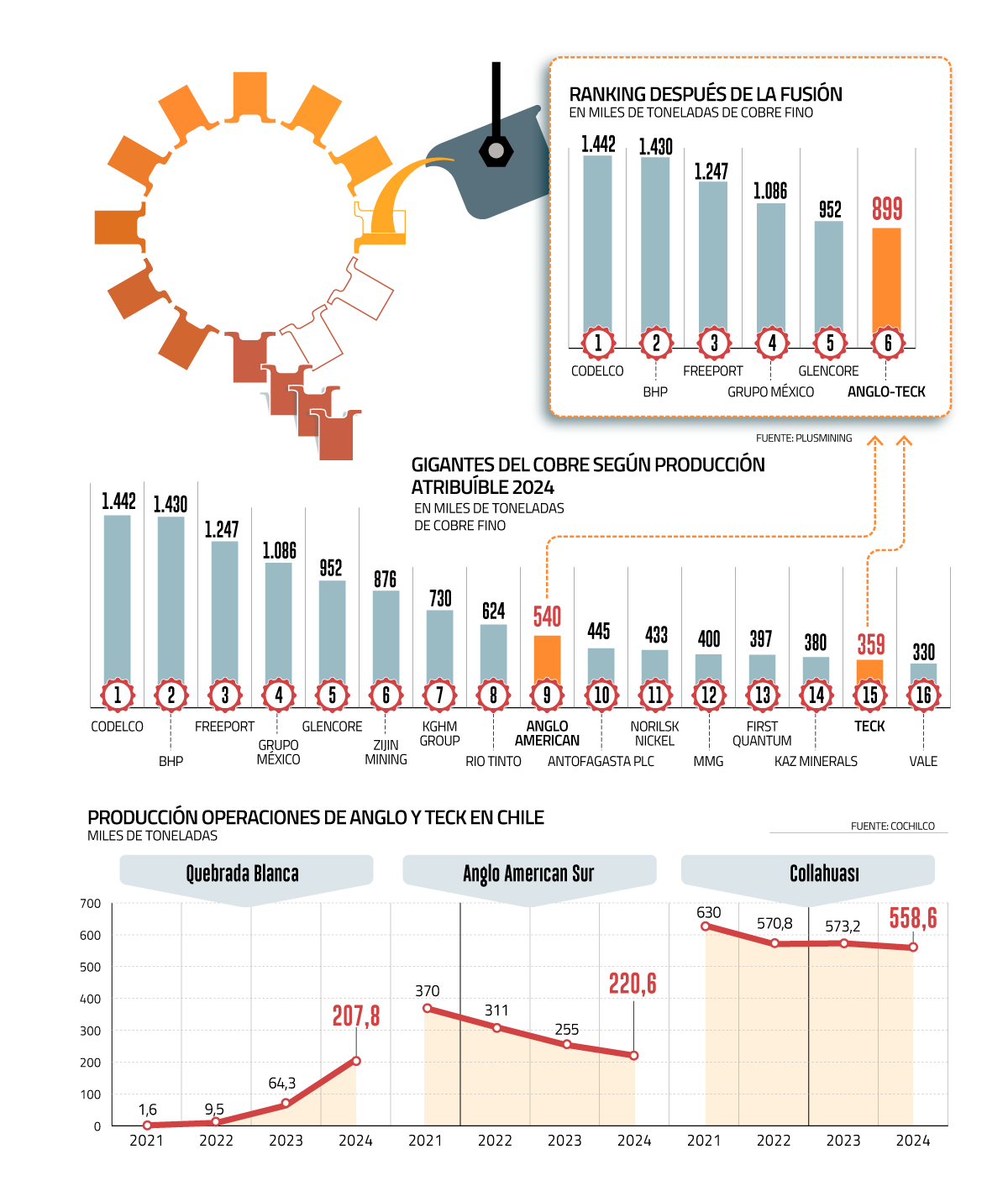

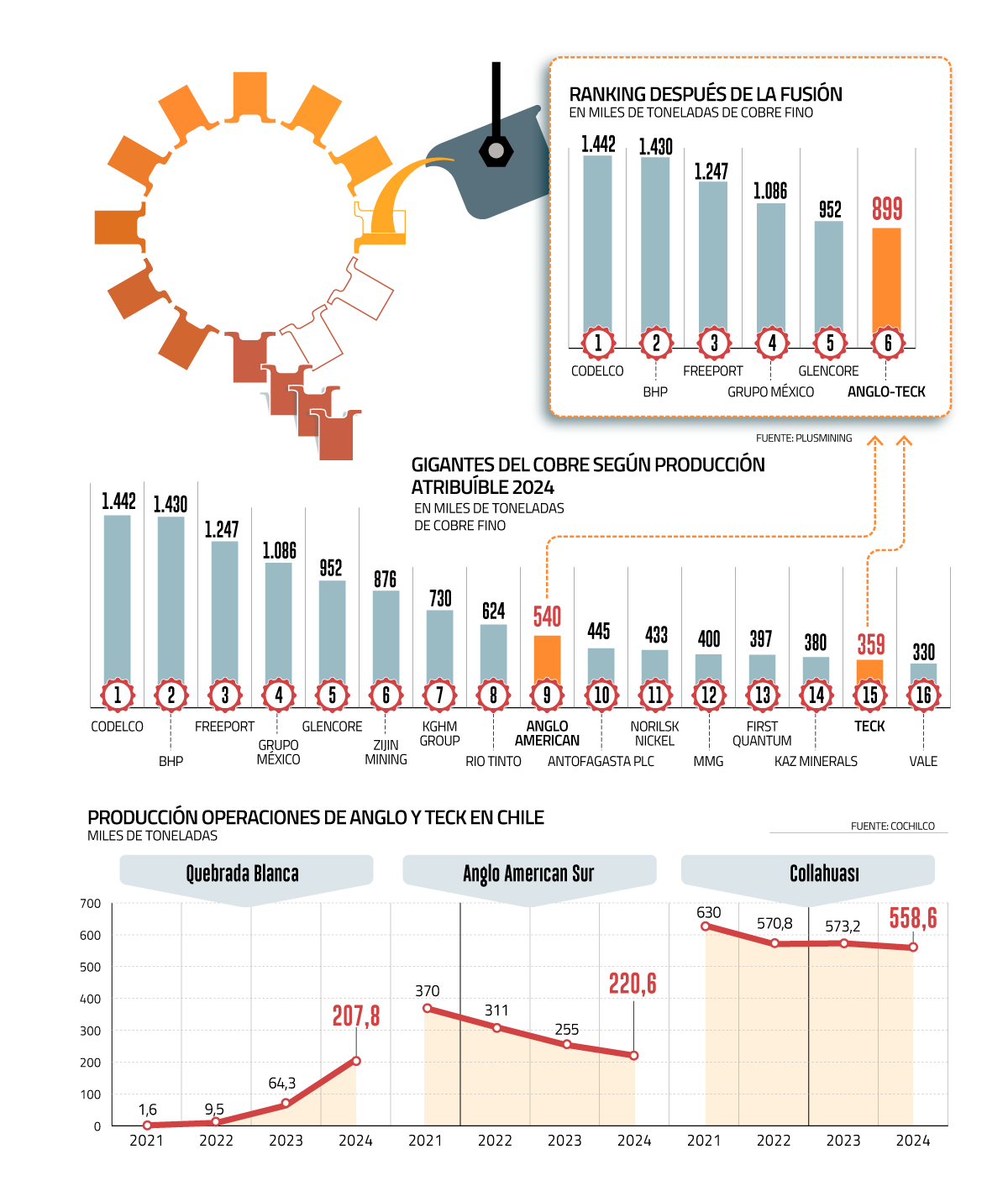

Según las mineras, la unión creará “un campeón líder en minerales críticos y uno de los cinco mayores productores mundiales de cobre”, aunque el análisis de la consultora Plusmining rebaja este supuesto y precisa que, en realidad, con la producción atribuible de 2024, están en sexto lugar (ver gráfico).

De todas formas, el analista senior de esta firma, Juan Cristóbal Ciudad, marca que existe “potencial orgánico de subir en el ranking con los proyectos actuales y nuevos, como por la recuperación en producción de operaciones existentes”.

Corazón de cobre

Lo que es indiscutible es que la naciente minera tiene una exposición al cobre superior al 70%.

Según indicaron al mercado, poseen una producción anual combinada de 1,2 millones de toneladas, que esperan que crezca aproximadamente un 10%, a 1,35 millones de toneladas en 2027.

No solo eso: tras la venta de Teck a Glencore de su unidad de carbón y la escisión que lleva adelante Anglo de sus negocios de diamante, platino y carbón, la empresa fusionada será además un productor relevante de hierro con minas en Sudáfrica y Brasil, y uno de los mayores actores en zinc, a través del yacimiento Red Dog en Alaska.

“Esta operación constituye un punto de inflexión en el ámbito de fusiones y adquisiciones en la minería, tras más de una década de cautela debido a los magros resultados de operaciones realizadas hace más de diez años, encontrándose actualmente algunas compañías con alto nivel de solvencia y liquidez para efectuar operaciones de esta naturaleza”, dice Merino.

De concretarse, se trataría del segundo M&A más grande de la historia de la minería mundial, solo superado por la fusión de Glencore con Xstrata en 2013, valorada en US$ 90.000 millones.

Jonathan Price, CEO de Teck Resources. Duncan Wanblad, CEO de Anglo American. Aurora Williams, ministra de Minería de Chile. Fotos: Jonathan Duran y Bloomberg

“Oportunidad única”

Duncan Wanblad, CEO global de Anglo American, comentó que “tenemos una oportunidad única para unir dos compañías mineras de gran prestigio cuyas carteras y capacidades son profundamente complementarias” y calificó el momento de la fusión como “óptimo”.

Su par en Teck, Jonathan Price, recalcó que la operación “es una progresión natural de nuestra estrategia y simplificación de cartera” y que generará importantes oportunidades económicas.

La ministra de Minería, Aurora Williams, dijo que Anglo Teck “redefine el mapa de la minería mundial de cobre y otorga a Chile un rol aún más central en la estrategia de grandes productores”. Indicó que la nueva firma se ubicará como tercer productor del país y que su materialización dependerá de la capacidad de gestionar “relaciones complejas con socios y autoridades”.

Detalles de la transacción

Para cerrar la operación, Anglo pagará 1,3301 acciones por cada acción de Teck, en un acuerdo que representaría una prima del 17% sobre el precio de cierre de las acciones de la minera canadiense el lunes, según cálculos de Bloomberg. Sin embargo, Anglo pagará a sus inversionistas un dividendo extraordinario de US$ 4.500 millones antes de la fusión, lo que deja la prima efectiva en solo 1%.

Si se completa, los accionistas de Anglo American tendrán el 62,4% de la nueva empresa y los de Teck, el 37,6% de la propiedad.

Las firmas destacan una creación de valor anual de US$ 800 millones a través de sinergias y un aporte adicional de US$ 1.400 millones al año en Ebitda entre 2030 y 2049, de la mano de un aumento anual en la producción conjunta de QB y Collahuasi de 175 mil toneladas.

Anglo Teck tendrá su sede en Vancouver y sus acciones se transarán en cuatro plazas: Londres, Johannesburgo, Toronto y Nueva York, “sujetas a la aprobación de cada bolsa”. La operación deberá ser autorizada por la Competition Bureau en Canadá; el Departamento de Justicia y Federal Trade Commission (FTC) en EEUU y el State Administration for Market Regulation (SAMR) en China. En Chile deberá pasar por el control de fusiones de la Fiscalía Nacional Económica (FNE).

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok

{{/if}}

{{/if}}