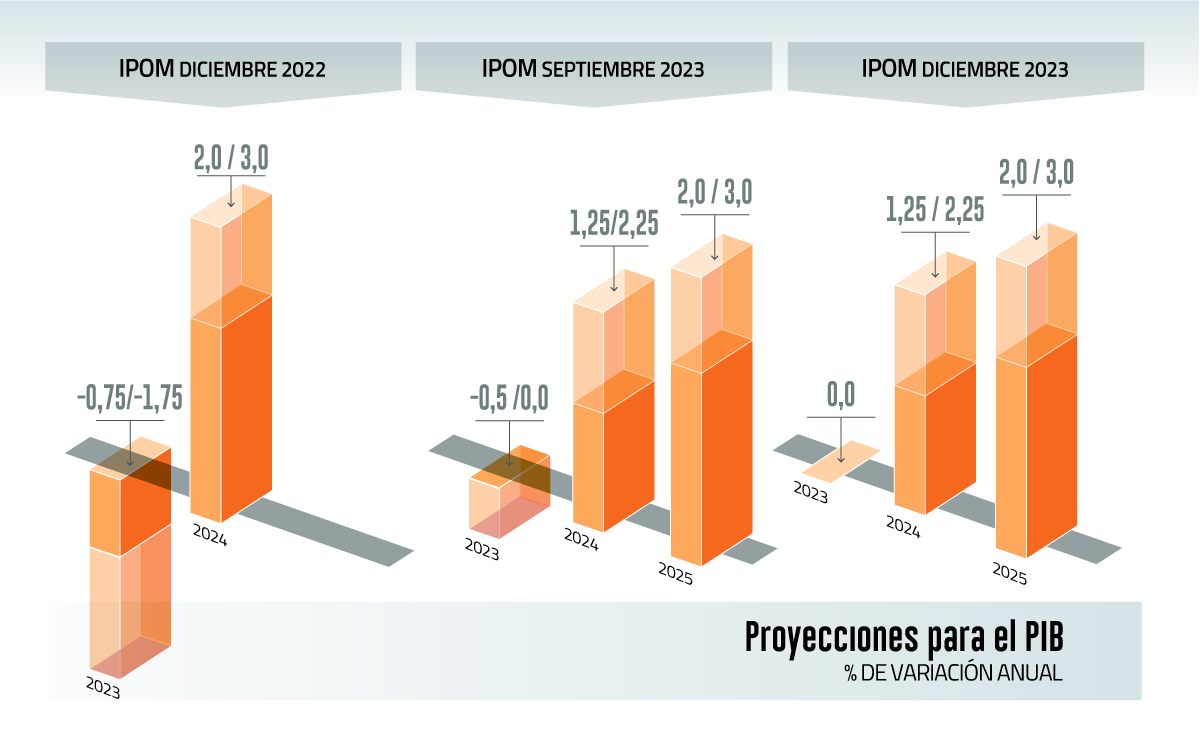

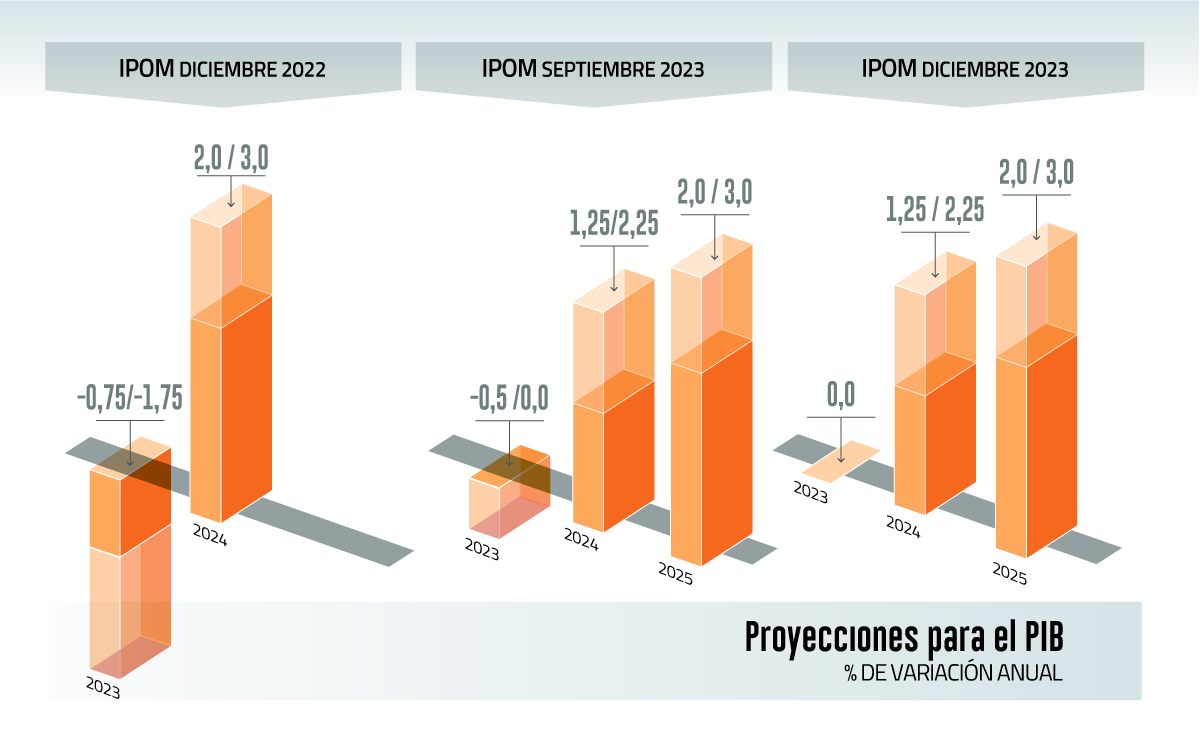

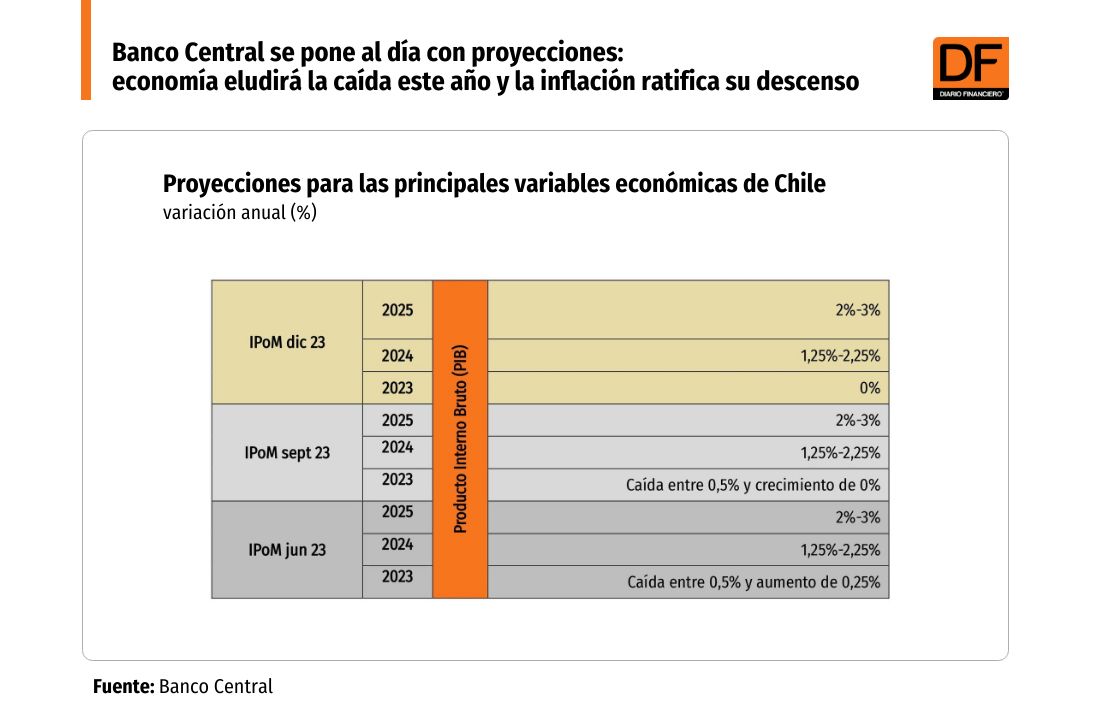

La economía chilena evitará una caída este año y la inflación convergerá a la meta de 3% en la segunda mitad de 2024. Estos fueron dos de los principales mensajes que trajo el Informe de Política Monetaria (IPoM) de diciembre, que presentó el Consejo del Banco Central este miércoles ante el Senado.

El reporte de septiembre ya contemplaba la opción de un nulo crecimiento, pero tampoco destacartaba un descenso de 0,5%.

Para 2024 y 2025, la entidad emisora ratificó los pronósticos de hace tres meses: expansión de 1,25-2,25% en el primer caso, y de 2% a 3% para el segundo.

En el IPoM, el ente emisor destacó el impacto de la apreciación del tipo de cambio real en los precios -tras los máximos de mediados de 2022-, que se ha dado en paralelo a una reducción de los índices de incertidumbre local.

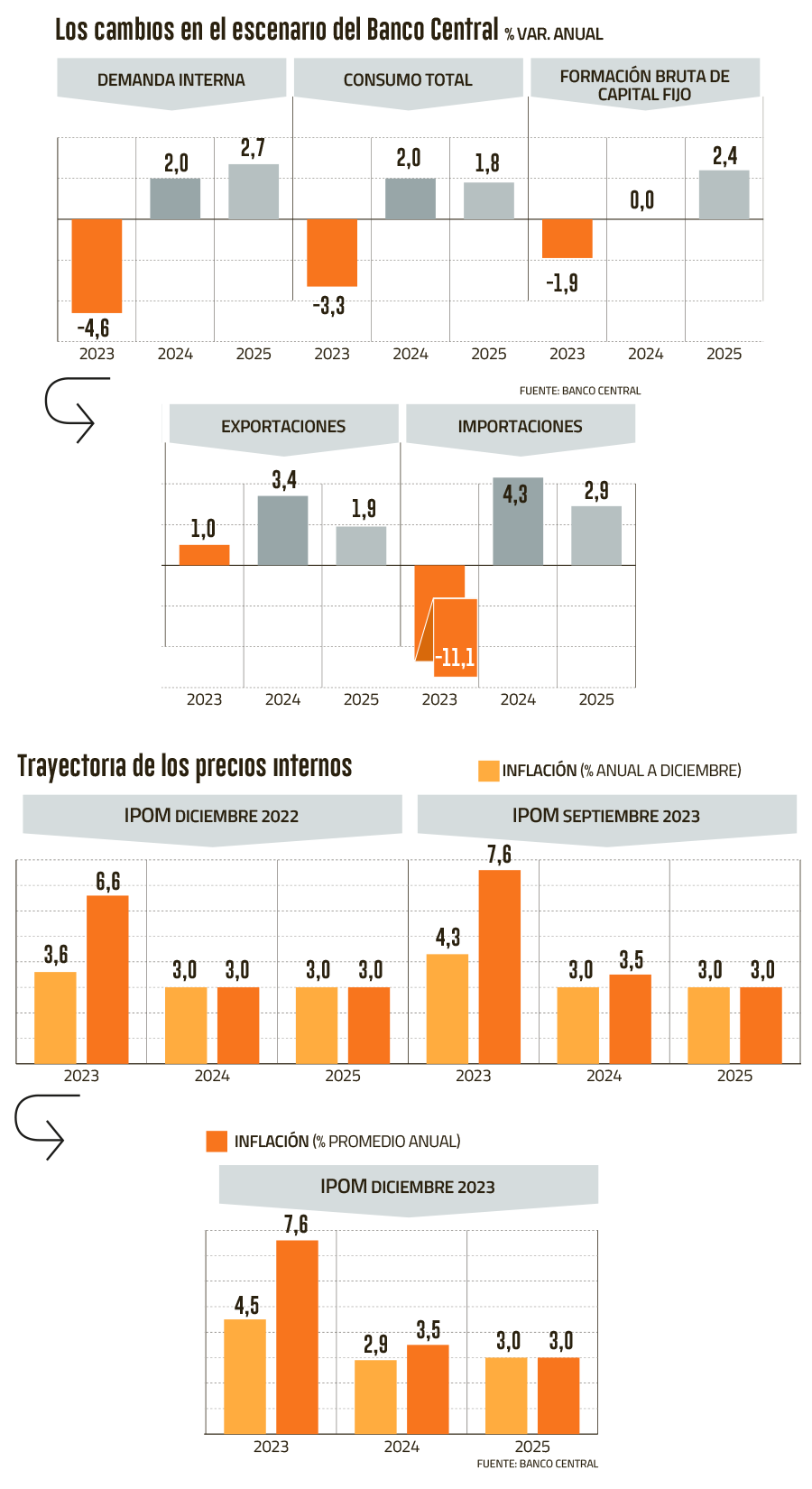

Quizás el punto que hace la diferencia entre este año y el siguiente es la mirada sobre la formación bruta de capital fijo, variable que retrocedería 1,9% ahora, es decir, un poco más que lo previsto en septiembre (-1,2%), pero en el ejercicio venidero -a diferencia de lo previsto antes- ya no mostraría números rojos (0%).

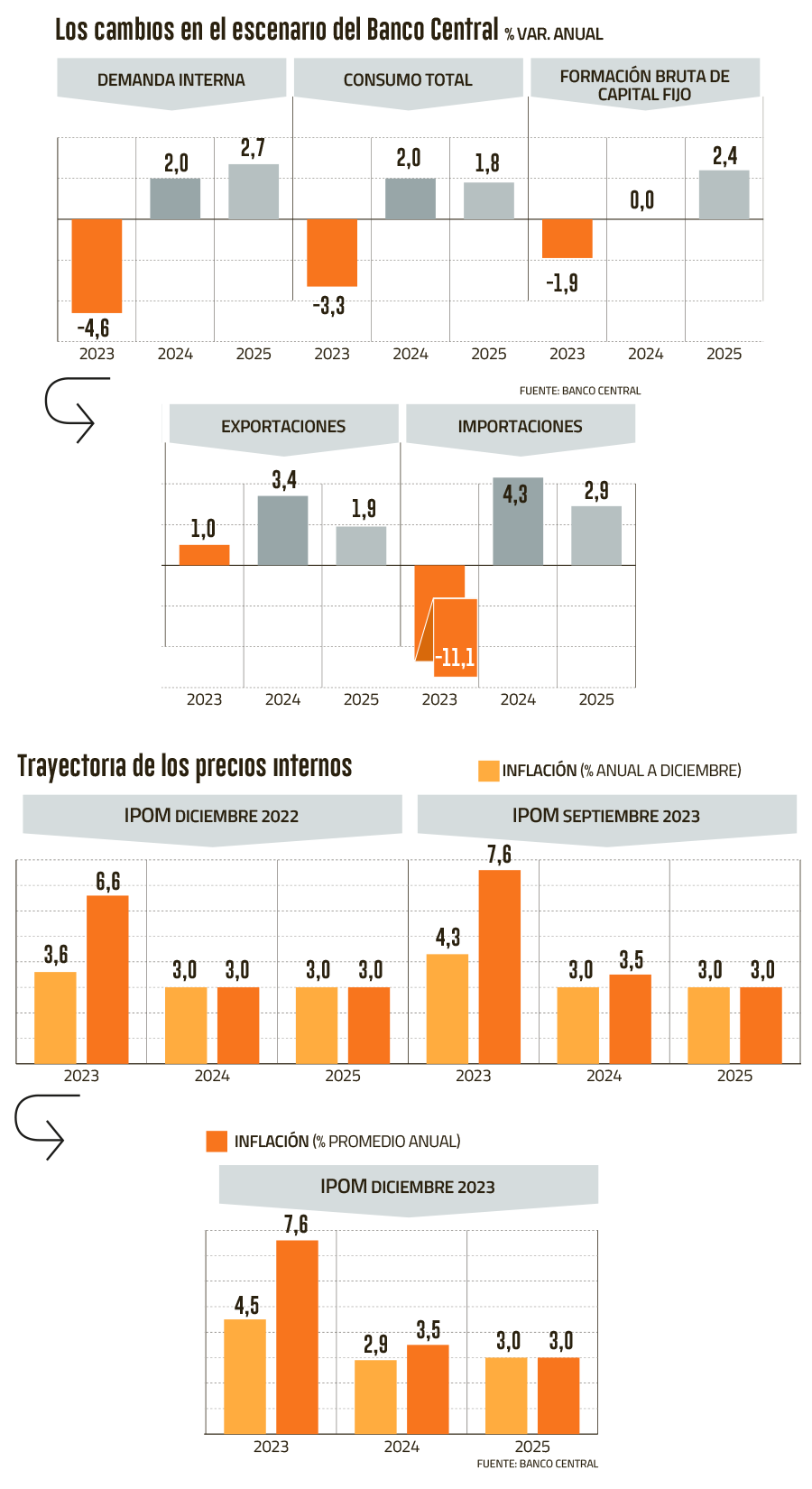

Todo lo anterior, según el banco, como parte de un escenario donde la actividad local se ha comportado en línea con lo previsto hace tres meses y una trayectoria de los precios internos que ha ido moderándose.

De hecho, dijo el Central, el descenso de la inflación desde sus máximos de 14% en 2022 se ha dado en un contexto de paulatina resolución de los desbalances de la economía.

“La moderación del gasto, así como el cierre de la brecha de actividad -que se habría completado durante el tercer trimestre de 2023-, han permitido mitigar las presiones inflacionarias provenientes de una economía que, por largo tiempo, estuvo creciendo por sobre su capacidad”, planteó el IPoM.

El proceso de convergencia inflacionaria también ha estado apoyado por la disipación de los shocks de costos de años previos, lo que considera la resolución de los problemas logísticos que ocasionó la pandemia y la reversión del significativo incremento de los precios de las materias primas y alimentos que produjo la guerra en Ucrania.

A lo anterior, el ente emisor agregó el impacto de la apreciación del tipo de cambio real -tras los máximos de mediados de 2022-, que se ha dado en paralelo a una reducción de los índices de incertidumbre local.

Así, el informe destaca que, en paralelo, las expectativas de inflación a dos años están en 3% y las distintas medidas muestran una convergencia a la meta más temprana que en el último IPoM. Esto, no obstante, partirá de un cierre de año de 4,5% anual, algo por encima de lo anticipado en septiembre (4,3%) y del 3,6% que se preveía hace un año.

Ante esto, la Tasa de Política Monetaria ya ha bajado 300 puntos base desde julio y, como lo dijeron el martes -cuando la llevó a 8,25%-, el retorno de la inflación a la meta de 3% requerirá nuevos recortes.

EEUU y China, mejor de lo esperado

De acuerdo con el IPoM, el desempeño de las principales economías del mundo en los últimos meses -en particular de Estados Unidos y China- ha sido mejor al esperado y las perspectivas de crecimiento mundial han aumentado. Esto ha ido de la mano de un descenso de la inflación en la mayoría de los países.

Además, las condiciones financieras internacionales han mejorado en las últimas semanas, retornando a niveles de inicios de 2023.

Al respecto, el IPoM planteó que los mercados han estado altamente reactivos a diferentes tipos de eventos, entre ellos cifras económicas distintas de lo esperado o a la comunicación de las autoridades monetarias.

Este comportamiento tuvo un peak durante parte de octubre y noviembre, cuando se produjo un episodio de alta volatilidad y estrechez financiera global.

Así, en el transcurso del cuarto trimestre la tasa a 10 años de l bono del Tesoro de EEUU llegó a valores cercanos a 5%, el dólar se apreció y las bolsas tuvieron caídas generalizadas. En las semanas posteriores, estos desarrollos se revirtieron.

En cuanto a los riesgos, el informe explicó que la evolución del escenario externo continúa sujeta a importantes focos de incertidumbre. “La fragilidad del sector inmobiliario en China, las dudas en torno a la situación fiscal en EEUU y un entorno geopolítico más complejo y con nuevos conflictos bélicos son solo algunos de ellos”, señaló.

Sobre el corredor de la tasa de interés, el banco estimó que el borde superior está definido por demoras en la convergencia de la inflación hacia el 3%; mientras que el inferior reflejaría escenarios en que los precios se reducen más rápido, asociados especialmente a situaciones en que el impacto sobre la economía local del alza de las tasas largas de meses recientes es mayor a lo esperado.

Banco Central reduce la tasa más de lo esperado, anticipa nuevas bajas y se la juega por una menor inflación

Mercado aplaude la baja de tasas del Banco Central y espera recortes “agresivos” hacia adelante

IPoM: los riesgos que vislumbra el Banco Central para el desempeño de la minería en los próximos meses

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok