Son caminos opuestos. Mientras el tipo de cambio busca nuevos mínimos, en el mercado derivado los agentes extranjeros no han parado de construir una abultada posición contra el peso chileno, en gran medida por estrategias de carry trade para hacerle frente a 2026.

La posición neta de los no residentes subió a US$ 9.600 millones contra el peso al cierre del jueves, según datos del Banco Central que reúnen las suscripciones de estos importantes agentes con los bancos locales.

En la historia reciente del país, hay sólo dos ocasiones donde este registro alcanzó montos cercanos a los US$ 10 mil millones. La última vez fue en agosto de 2023, previo a dos rápidas escaladas del dólar, y antes de eso en septiembre de 2022, cuando la divisa volvía a rondar niveles de $ 1.000 tras la ola especulativa que la llevó por primera vez a los cuatro dígitos un par de meses antes.

Las vías del carry

"El aumento de las posiciones de no residentes contra el peso chileno responde, principalmente, al alto diferencial de tasas, que vuelve al peso una moneda atractiva de financiamiento frente a otras monedas", dijo a DF el chief strategy officer de Pacífico Research, Bolívar Díaz.

"En períodos de baja volatilidad, el mercado aumenta sus posiciones en carry trade, buscando spread en tasa con tipos de cambio que se comportan de manera similar, a mi parecer explica parte de este movimiento", coincidió el director ejecutivo de Fynsa Corredores de Bolsa, Jaime Achondo.

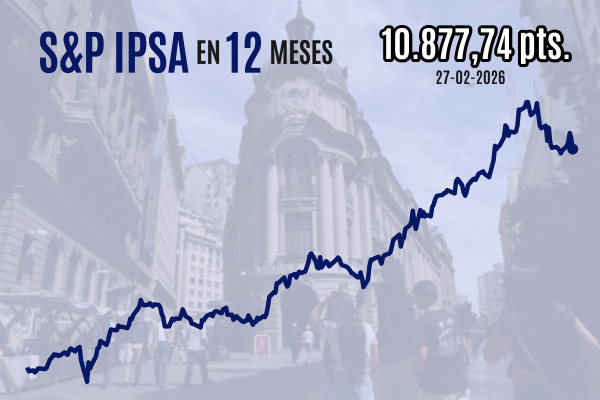

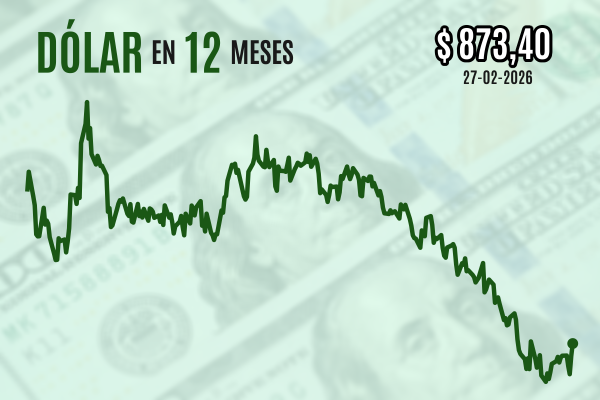

El contexto actual ha llamado la atención del mercado, pues da la impresión de una apuesta que se vuelve más agresiva a medida que el peso se fortalece en el mercado spot. La paridad dólar-peso cotiza actualmente en niveles de $ 890, una caída de 10% desde el peak de julio del año pasado.

"Esta es una combinación de expectativas de depreciación, entendiendo que, primero, los niveles actuales son bajos; segundo, la liquidez del mercado local ha permitido implementar posiciones especulativas, pero también de cobertura y arbitraje; y tercero y no menos relevante, el hecho de que a comienzos de año suele haber un efecto estacional asociado a la recomposición de carteras por parte de inversionistas internacionales", explicó el associate manager de Riesgo Financiero de PwC Chile, Ricardo Albornoz.

El carry trade consiste en tomar préstamos en jurisdicciones con tasas bajas, para depositar el capital en instrumentos de renta fija en una geografía con tasas altas, como es el caso de Brasil, cuya tasa de política monetaria es de 15%, muy por sobre el 4,5% de Chile.

Los plazos donde los extranjeros han acentuado el sesgo contra la moneda local van de 186 a 370 días, con soporte constante en el segmento 96-185 días plazo, y mientras subsiste un monto más pequeño a favor del peso entre 36 y 95, de acuerdo con series específicas del Central para los forwards de dólar-peso, el principal contrato derivado de monedas en el país.

Según Díaz, "el rally reciente del peso mejora el punto de entrada para este tipo de estrategias. En la práctica, estas posiciones tienen un colchón relevante: por ejemplo, una estrategia largo real brasileño versus peso chileno a un año ofrece un carry cercano al 10%, incluso sin movimientos del tipo de cambio, lo que permite absorber una apreciación adicional del peso antes de generar pérdidas".

¿Punto de quiebre?

Varios habían estado abrazando la esperanza de que la posición off-shore cambiara de rumbo ante la apreciación del peso. El dato inicial del viernes 9 de enero alimentó estas especulaciones, antes de que fuera corregido por el Central, y el registro final no diera para ser interpretado como un punto de inflexión.

"El rendimiento del peso chileno en los últimos seis meses no está dejando indiferente a los inversionistas, y creemos que el grueso de estas posiciones cortas son de naturaleza especulativa y apuestan por una corrección en el dólar-peso. Sin embargo, dada la importancia del cobre en el despliegue de infraestructura para alimentar la IA, creemos que muchos de estos inversores se verán decepcionado por una apreciación continuada del peso", estimó el analista de mercados de Ebury, Diego Barnuevo.

Incluyendo lo que va de enero, los extranjeros llevan tres meses seguidos comprando moneda extranjera en derivados (variación negativa de la posición neta), y el saldo está muy lejos de haberse visto compensado por las posiciones de residentes no bancarios.

Albornoz ahondó sobre cuánto de esto es especulación: "Una parte importante corresponde a extranjeros que cubren exposiciones a activos locales en un contexto de mayor volatilidad", pero "en el margen reciente también se observa participación de flujos más tácticos, asociados a estrategias macro y a un escenario global menos favorable para monedas emergentes". Luego, "una parte está reflejando simplemente la renovación de coberturas anteriores, que se están incrementando o extendiendo ante los riesgos globales".

Los registros del Central muestran que el mercado de derivados de tipos de cambio ha crecido con fuerza, hasta superar los US$ 480 mil millones en montos vigentes totales al cierre de noviembre, de los cuales aproximadamente la mitad corresponde a no residentes.

Y los montos transados también han estado aumentando sin parar. A su vez, los flujos netos de compra/venta muestran que los "gringos" han tendido a comprarles pesos a los bancos en el mercado spot. Este año acumulan un exceso de US$ 3.200 millones positivos, vale decir, compra de moneda local. La tendencia comenzó de forma paralela al fenómeno del mercado derivado, y contrasta con lo visto en los años anteriores.

Una nueva era

Las dinámicas del carry trade vieron un cambio profundo en el balance internacional de las condiciones financieras, después de que el Banco de Japón comenzara a subir las tasas de interés, tras décadas de política monetaria ultraflexible que habían hecho del yen japonés la divisa de financiamiento por excelencia en tipo de estrategias.

Pero si bien el yen recibió un auge de posiciones largas, estas luego comenzaron a debilitarse, y la apuesta neta ya se encuentra nuevamente contra la divisa, según los compromisos de traders no comerciales recopilados por la Comisión de Negociación de Futuros de Materias Primas (CFTC, sigla en inglés). El mercado japonés se está preparando para una nueva ola de políticas flexibles, que esta vez vienen desde el lado fiscal, encabezados por la primera ministra Sanae Takaichi.

El posicionamiento es negativo en una gran mayoría de monedas distintas al dólar. En los registros de la CFTC, la posición larga sobre el influyente euro es la responsable de que, en términos agregados, el mercado haya estado corto en el dólar global. Y son dos monedas latinoamericanas, el peso mexicano y el real brasileño, las únicas otras que exhiben una posición neta favorable entre las principales monedas compiladas por el regulador estadounidense.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok