Costos mantienen presionado a sector Consumo, pero sin afectar su atractivo

Analistas de corredoras repasaron los impactos en las acciones sectoriarles del precio de la uva y del azúcar, las fusiones, el efecto de la nueva ley de alcoholes, los probables deals y los temores por Argentina.

Por: Equipo DF

Publicado: Sábado 28 de abril de 2012 a las 05:00 hrs.

Noticias destacadas

por f. garcía e i. rojas

En tiempos más volátiles o ciclos económicos más débiles, el sector consumo siempre se ha caracterizado por ser más defensivo. Y aunque el alza de costos para la mayoría de las acciones que lo componen lo ha mantenido presionado en este inicio de año, las perspectivas siguen siendo positivas.

Así al menos lo estiman los expertos en consumo Matías Brodsky, de Banchile; Ignacio Spencer, de IMTrust; Christopher Baillarie, de BCI Estudios y Jorge Herrera, de Cruz del Sur, que coinciden en que el caluroso verano reciente, las fusiones y el menor precio del azúcar impulsó los resultados de las embotelladoras, aunque esto último afecta a Iansa. Hacia adelante, en tanto, lo que ocurra con la vendimia, el costo de la mano de obra, el tipo de cambio, el clima y la situación en Argentina aparecen como los principales riesgos.

El análisis se centró en Andina B y Concha y Toro, donde se han concentrado las novedades en el último tiempo.

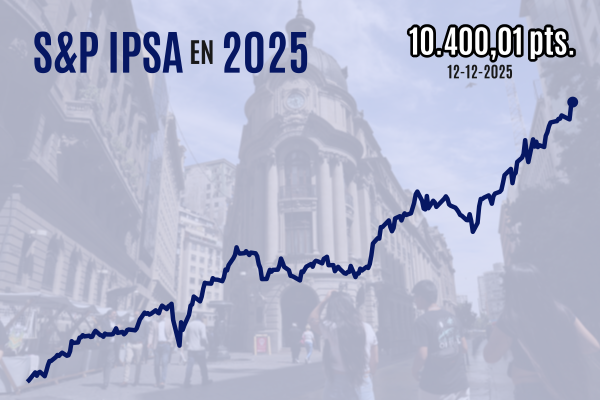

- ¿Consumo va a la zaga del Ipsa en resultados este año ¿cuáles son las causas?

-

Ignacio Spencer

: Hay varios factores. Camanchaca tuvo un mal desempeño el año pasado, está con problemas de caja actualmente y ahí hay un aspecto negativo. Además, a Concha y Toro no le fue muy bien el 2011, sus resultados se salvaron más bien por el lado de Fetzer y hay bastante incertidumbre acerca de la próxima vendimia.

Pero a Andina y a CCU les ha ido muy bien este año, gracias al alto consumo que generó un verano más caluroso y al menor precio del azúcar. En el primer trimestre del año pasado llegó incluso a US$ 800 por tonelada y hoy está estable con casi US$ 640 y se espera que llegue a US$ 600 la tonelada, lo que afectaría negativamente a Iansa y positivamente a las embotelladoras. Esta combinación de factores ha generado este rendimiento que es normal.

-

Jorge Herrera

: Algo clave del sector es que sus productos no tienen mucha correlación con la actividad económica. En 2008 y 2009, época de crisis, los volúmenes no bajaron considerablemente. Tampoco son acciones que debieran reaccionar al alza o apalancar el comportamiento del mercado. Y como al primer trimestre la bolsa subió mucho más de lo que esperábamos, al recuperar confianza la gente se apalanca en acciones que sean más volátiles. Eso también explica parte del rezago del sector Consumo.

También ha sufrido presiones en el tema de costo: el azúcar, la uva, la mano de obra con el desempleo tan bajo, cuesta encontrar gente para la vendimia, entonces tienen que pagar más.

-

Christopher Baillarie

: Si se pudiera aislar netamente el comportamiento que han exhibido las acciones del sector bebidas, incluso de las embotelladoras, ha sido bastante positivo. Hemos visto a Andina y CCU con un rendimiento bastante positivo en lo que va del año, influenciado por la fusión con Kopolar y el ingreso a Paraguay. En general, Embonor ha arrastrado un poco al sector al alza.

-

¿Prevén impactos por la nueva ley de consumo de alcohol?

-

Ignacio Spencer:

La ley debería ayudar especialmente a Embonor y a Andina. En el caso de CCU, a pesar que se considera una compañía multicategoría, sigue siendo cervecera en un 60%. Por eso creemos que le debería pegar negativamente. Los volúmenes el primer trimestre igual confunden, porque la medida de alcoholes se implementó a mediados de marzo y CCU mostró un crecimiento de 12% en Chile.

-

Jorge Herrera

: Efectivamente la ley podría golpear a CCU, sobre todo porque gran parte de sus ingresos viene por cervezas en Chile, otra parte por distribución de licores y algo en snacks, que todavía es muy incipiente. Algún hedge tiene por bebidas, pero no lo alcanza a cubrir completamente.

- ¿Cómo ven a Andina y los próximos pasos para la fusión con Kopolar?

- Matías Brodsky

: Los volúmenes se han visto beneficiados en el último trimestre por un verano muy caluroso, lo que hizo que las dos plantas funcionaran a full. Todavía nos se trasladan a Renca ni cierran Valdovinos, y eso va a producir una presión sobre los márgenes.

Esperamos que el costo del azúcar no siga teniendo variaciones alcistas, lo que se traduciría en una mejora de márgenes si la empresa sigue ajustando precio en términos reales o un poco más.

La fusión con Kopolar esperamos que se materialice en el tercer trimestre de este año y ahí la empresa se beneficiaría porque entraría a un nuevo mercado, Paraguay, y aprovecharía al mismo tiempo la sinergia de los países donde opera como Argentina, donde Kopolar tiene más o menos el sur.

-

Christopher Baillarie

: Si se miran los datos de 2011, se debe recordar que Paraguay es más de la mitad del EBITDA de Kopolar, por lo tanto mantener el 100% del territorio es una entrada importante.

Kopolar cerró una planta en Argentina hace no mucho para tratar de lograr una mayor eficiencia. Para el consolidado hay una oportunidad muy grande de poder traspasar parte de esa eficiencia con lo que hoy opera Andina, también al traspasarlo a las operaciones de Kopolar. Podríamos ver un efecto alcista sobre los resultados más adelante.

“Una señal potente”

-

Ignacio Spencer

: La fusión Andina-Kopolar es una señal es muy potente. Me da la impresión que la incorporación de Miguel Peirano, ex Femsa, puede ser positiva y por lo que he escuchado hubo un cambio de switch en los controladores, porque tienen que decir: vamos a compartir la propiedad. Eventualmente Kopolar es el primer paso de varios otros que se podrían dar en la región. Me parece que el siguiente paso lógico a mediano plazo es la opción de Embonor.

El plan de Coca Cola a 2020 es muy ambicioso, en el sentido que quieren duplicar los ingresos y triplicar el volumen. Si se consolidan las filiales y se hacen más eficientes se va a ganar 50% de una torta más grande. Al final va a ser más plata.

Lo otro es que CCU tiene la posibilidad de comprar y expandirse, aunque parece que siempre lo va a hacer a una escala bastante menor. Me sorprendería que CCU comprara algo de US$ 500 millones, puede hacerlo, puede emitir deuda, es una compañía muy poco apalancada.

-

Matías Brodsky

: Hay que estar concientes que Embotelladora Andina depende de su accionista Coca Cola y tampoco puede llegar y meterse en otra zona franquiciada, porque quien decide eso de The Coca Cola Company en EEUU.

Para Andina, el mercado brasileño podría ser una alternativa a largo plazo, porque está más fraccionado.

- Ignacio Spencer:

He hablado harto con la compañía preguntándoles por qué no Embonor y por qué no llegar a un acuerdo.

Me hace mucho más sentido que sea Embonor. Las sinergias operacionales son evidentes, descontando la de mayor poder de compra, a pesar de que sea solamente en Chile, porque son zonas bastante más densas que las sinergias de Andina con Kopolar.

El futuro de Concha y Toro

-

Concha y Toro aparece rezagada dentro del sector bebidas. ¿Qué esperan para el futuro?

- Christopher Baillarie:

Tendría cautela con la vendimia. En volúmenes todas las estimaciones apuntan a que va a tener un aumento bastante importante entre 10% y 15% incluso a final de año. Sin embargo, hay que tener cuidado con el efecto precios porque ya en la vendimia pasada vimos un alza muy importante en el precio de la uva y el vino a granel, que mantuvo los márgenes presionados durante todo el año. Se esperaba que este año con una vendimia mayor esos precios cayeran. Sin embargo, tuvimos una vendimia menor en California y en Argentina, lo que ayuda a que gran parte del vino a granel que se produce acá se pueda exportar. Podríamos ver costos que se mantengan presionados hacia adelante. Y en el corto plazo podríamos ver los márgenes un poco más acotados.

-

Matías Brodsky

: Nosotros actualizamos el precio objetivo con recomendación de compra. Creemos que la compañía seguirá aumentando sus precios promedios, a lo que contribuiría la depreciación del peso chileno, lo que se reflejaría en una mejora de los márgenes. También esperamos una vendimia buena este año. Creemos que va a haber una presión en los costos o si hay una variación en los precios de las uvas, sería muy moderada. Esto se vería reflejado un poco en el segundo semestre.

Y esperamos que la compañía siga consolidando la operación con Fetzer, que fue adquirida en abril de 2011, lo que tendrá gran influencia en las ventas. Y la apertura de nuevas oficinas en el mundo a futuro se podría traducir en un alza en volúmenes y potenciar su marca.

-

Jorge Herrera:

Concha y Toro ha ido subiendo los precios promedio de las exportaciones y también ha habido un cambio de mix, se han ido a productos más premium y eso es súper bueno porque el margen es mucho mayor. Y en Europa cuando se arregle la situación, va a ser más difícil que la gente que ya está en un cierto nivel de productos se cambie.

Buenas decisiones

-

Christopher Baillarie

: Hacia el largo plazo mantenemos unas perspectivas bastante favorables para Concha y Toro. La compañía está invirtiendo en mayores plantaciones propias, subiendo los precios en las diversas categorías e invirtiendo en EEUU. Creemos que va a continuar presionada en el corto plazo y que eso va a mantener cierto ruido sobre la acción, en la medida que vayan reportando resultados que todavía no reflejen medidas que debiesen potenciar mejores márgenes hacia el mediano plazo. Es un tema más bien de plazos que de una perspectiva negativa.

-

Ignacio Spencer

: Y a los controladores les gusta mucho la compañía, pretenden hacerla crecer y por eso tienen una estrategia muy clara hacia adelante, que a largo plazo debería ser exitosa. Y después de la caída de 12% que ha sufrido en las últimas dos semanas, se vuelve atractiva en términos de valoración.

- ¿La situación en Argentina podría complicar al sector?

- Jorge Herrera:

Más que por una expropiación, nos preocupa algún aumento regulatorio o que todo lo que está haciendo el gobierno pueda desencadenar una desaceleración profunda y eso sí golpeará a las empresas.

-

Christopher Baillarie:

Hay cierto temor respecto de las compañías que tienen una mayor exposición, como Andina y CCU. Pero no esperamos ver alguna situación particular sobre las operaciones de la compañía, aunque pueden haber riesgos con la repatriación de divisas o regulaciones de precios. Pero, de todas formas, hay ruido de estas dos compañías en el último tiempo.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

LyD trae de vuelta al debate propuesta tributaria para sacar a un millón de personas de la pobreza

Estudio de la entidad plantea los beneficios de avanzar en la aplicación de lo que se denomina como Impuesto Negativo al Ingreso del Trabajo (INIT), una especie de subsidio que apuntala la situación de la población más vulnerable.

Copec versus el Fisco: millonaria disputa tras expropiación en el barrio El Golf llega a su fin

La Corte Suprema zanjó la controversia entre el CDE, que buscaba que la indemnización por el terreno en Las Condes sea menor al estimado por peritos designados por el MOP, mientras la empresa pedía un monto muy superior.

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok