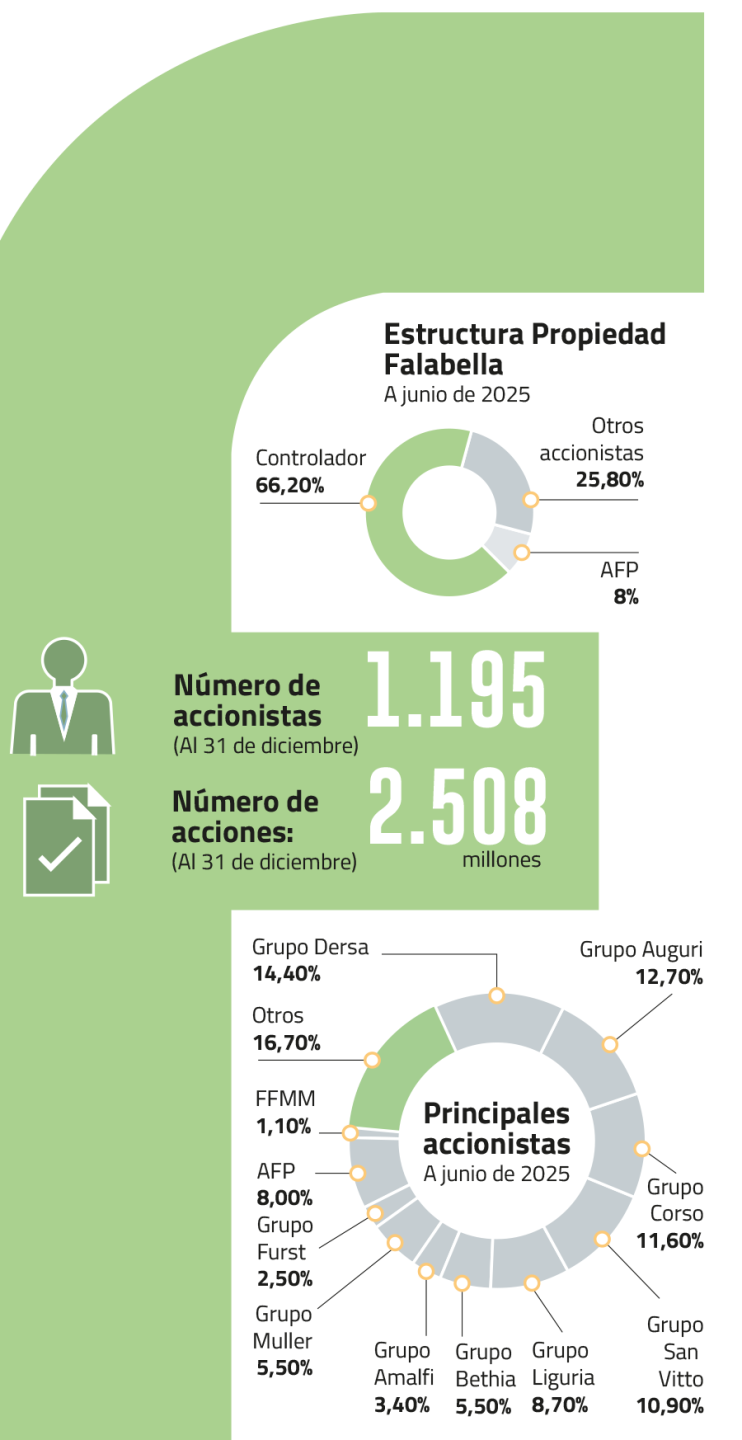

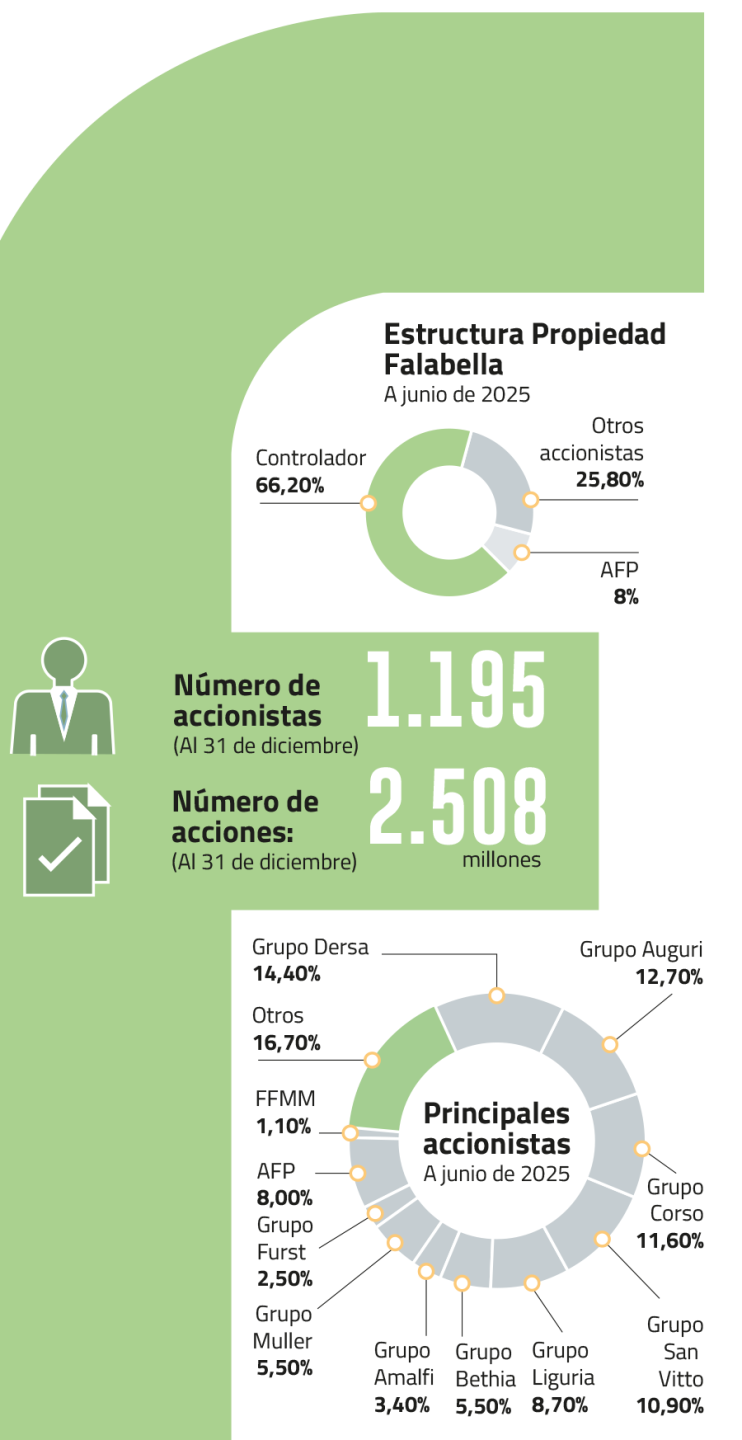

Fin de un ciclo en Falabella. Las distintas ramas de la familia Solari junto a los Del Río, que manejan poco más del 66% del conglomerado, no prorrogarán a su vencimiento, este 1 de julio, el pacto de actuación conjunta entre los clanes, que rige desde hace casi 20 años.

Hasta ahora, las siete familias que conforman el grupo controlador (Solari Donaggio, Karlezi Solari, Cortés Solari, Heller Solari, Cúneo Solari, Cardone Solari y Del Río) tienen un derecho preferente de compra de acciones en caso de que otra quiera vender. En la práctica, eso protege a la empresa de cualquier intento de OPA por parte de un tercero, ya que el acuerdo privilegia que la compañía quede bajo el control de las familias.

De ahí que la no renovación del pacto marcaría un hito, al dar por finalizada lo que algunos llaman el blindaje contra OPA de terceros. Este es, para algunos analistas de mercado, el principal efecto tras el fin del pacto.

En la misma línea, se menciona que, ante un escenario sin acuerdo de actuación conjunta, se visualiza una mayor cantidad de acciones disponibles para ser compradas y vendidas libremente.

Al interior de al menos tres de las familias controladoras, no ven mayores cambios tras el fin del pacto; dicen que cumplió el ciclo y que, hoy, no es necesario.

Destacan que Falabella se ha recuperado tras su caída y ya acumula varios trimestres con muy buenos resultados.

No obstante, y lo que es para algunos el motivo del fin del pacto, los socios controladores tiene una mirada distinta sobre el futuro de la compañía, por lo que no se justifica un acuerdo de actuación conjunta en las formas de votar en el directorio.

Por un lado, están Juan Cúneo, la familia Del Río y el grupo Bethia, que aglutinan poco más del 28,5%. En la otra vereda, están los Solari Donaggio, los Karlezi Solari y los Cortés Solari, que son dueños del 35,23%. Al medio -literalmente, hasta ahora como un mediador y neutro- está Sergio Cardone, quien tiene el 2,37% de la propiedad.

Y en los últimos meses se sumaron las familias Müller y Fürst, históricos socios en Mallplaza, que han avanzado en su objetivo de transformarse en unos de los principales accionistas de Falabella y, como consecuencia, tener una importante presencia -y hacerse escuchar- en su directorio. Entre ambos clanes han desembolsado alrededor de US$ 1.000 millones, alcanzando el 8% de Falabella.

En la última elección de directorio, las AFP lograron un director, pero en los últimos doce meses han sido vendedores netos de Falabella.

Opinión fundamental

El actual directorio de la compañía está vigente hasta abril de 2026. Hasta ahora, nadie ha querido revelar sus cartas y cómo enfrentará esa junta de accionistas, cuando se deba renovar la mesa directiva, ya sin pacto controlador.

Porque son pocos los que se han aventurado a proyectar el futuro de la compañía sin un acuerdo de actuación conjunta. Varios analistas, bajo reserva, coinciden en que dependería en gran parte de lo que pase con las decisiones de los distintos grupos de accionistas.

Hasta ahora, solo JPMorgan ha analizado la situación.

En un informe difundido esta semana, dijo que el impacto de una posible no renovación del pacto ha sido un tema recurrente de discusión con los inversionistas.

“Creemos que el escenario base del mercado es una no renovación, lo que podría generar un posible exceso de acciones, considerando que el acuerdo actual impone limitaciones a su venta”, dijo la entidad.

Además, destacó que, desde una perspectiva constructiva, se debate si una posible no renovación o una futura desinversión (con la salida de acciones al mercado) podría provocar un aumento en la ponderación de Falabella en el índice MSCI, dado el potencial mayor capital flotante, lo que generaría flujos pasivos hacia la compañía para compensar parcialmente dicha presión.

“El FIF (Factor de Inclusión Extranjera) de Falabella no debería cambiar únicamente como consecuencia de la posible terminación del acuerdo, basándonos en el argumento de que todos los grupos en el acuerdo actual tienen una afiliación cercana y son familias fundadoras”, dijo la entidad.

Al calcular la ponderación de una acción en un índice específico, la metodología de MSCI considera únicamente las acciones disponibles para la compra por parte de los inversores en el mercado público (es decir, capital flotante).

El índice menciona en su metodología que las acciones propiedad de los principales ejecutivos o miembros del directorio de la compañía, o familias relacionadas o estrechamente, no se consideran en el capital flotante.

“En el caso de Falabella, al estar controlada por las familias fundadoras en virtud de un acuerdo de accionistas, su ponderación en los índices está significativamente limitada en función de la capitalización bursátil ajustada al capital flotante frente a la capitalización bursátil total. Hoy, el FIF de Falabella se sitúa en el 25%”, destacó el banco de inversión.

Por lo tanto, si el acuerdo no se renueva, podría haber una mayor presión de venta y, potencialmente, un mayor capital flotante.

“A pesar de monitorear este riesgo de flujo, esto no modifica nuestra opinión fundamental sobre la compañía, dadas las continuas mejoras operativas y del balance”, dijo JM Morgan.

Y las mejoras operativas -y en la última línea- ha sido destacado por las familias fundadoras de Falabella, que ya hablan de un nuevo ciclo, uno sin un pacto controlador.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok