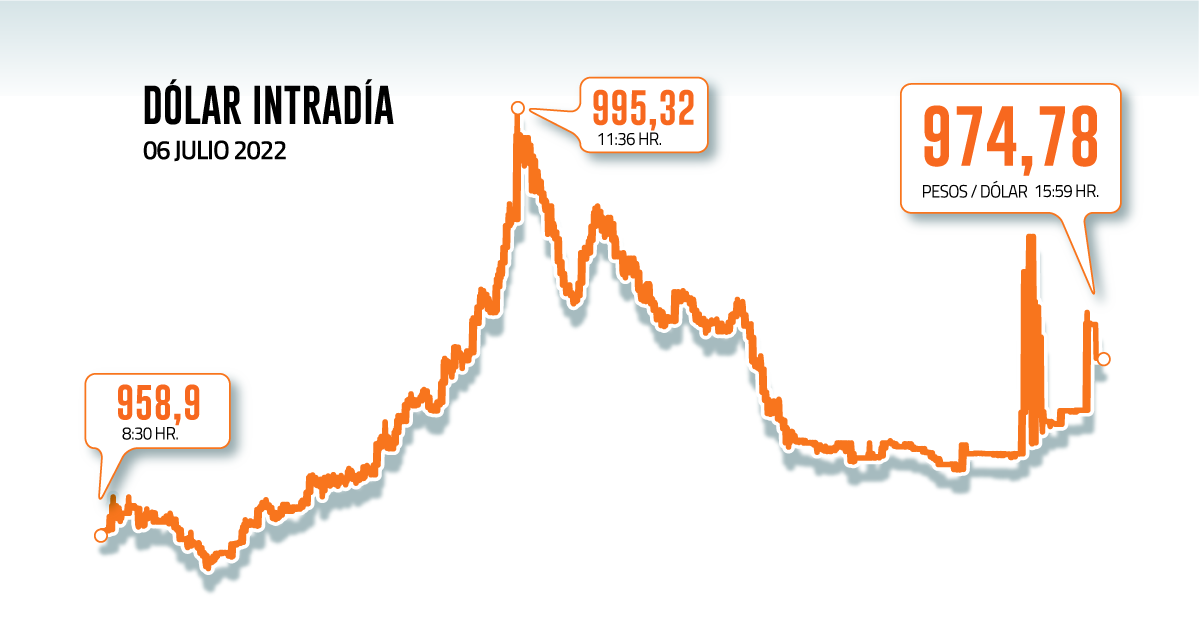

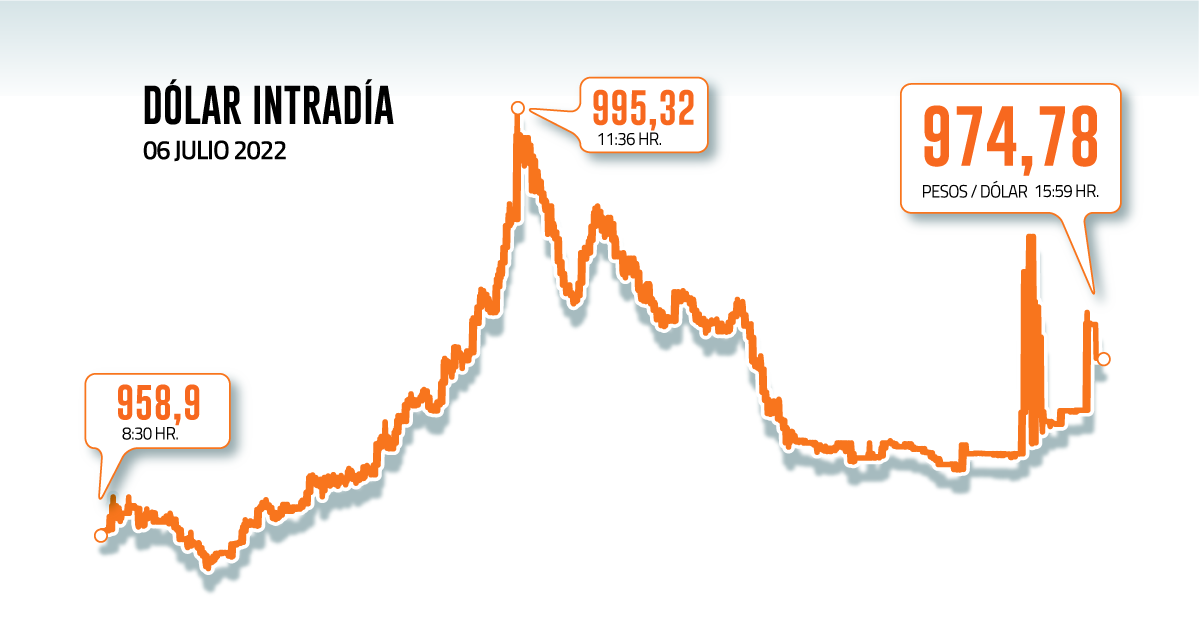

El dólar finalmente cruzó el miércoles la barrera de los $ 1.000. De acuerdo a los registros de la Bolsa Electrónica, a las 11:37 horas las pantallas de las mesas de dinero de los bancos anunciaron el histórico récord, tras sucesivas alzas de la divisa.

Mientras en las casas de cambio se apuraban en cambiar los carteles anunciando la venta de un dólar sobre $ 1.000, el mercado digería la situación presionando para una intervención del Banco Central, que, al cierre de esta edición, no llegaba.

Con el paso de las horas -y tras las declaraciones del ministro de Hacienda, Mario Marcel- la divisa fue moderando su escalada, cerrando en $ 974,78, con un alza diaria de $ 23,15, la mayor desde el 24 de febrero de este año.

Hasta ahora, el tipo de cambio se ha mantenido por dos semanas sobre el nivel de $ 900, debido a un escenario de mayor incertidumbre por temores de recesión, una fuerte caída en el precio del cobre y las posturas más agresivas por parte de los bancos centrales en materia de política monetaria.

Por lo mismo, la mirada del mercado está puesta en qué tan lejos puede llegar la divisa local, considerando, además, que el peso chileno se ubica este año como la quinta moneda con peor desempeño entre las emergentes.

De acuerdo a diversos actores del mercado, es complejo predecir una nueva barrera técnica en el corto plazo. Sin embargo, parte del consenso se encuentra entre los $ 1.000 y $ 1.158.

Para el economista de LarrainVial Asset Management, Alejandro Guin-Po, el techo que enfrenta el dólar en Chile en el corto plazo es de $ 1.000. Para el cierre de año, el análisis se centra en los $ 975, considerando que hay “un parche de ruido local por la coyuntura nacional”.

El socio y economista de PKF Chile, Héctor Osorio, coincide en que el soporte se encuentra en $ 1.000, indicando que va a mantenerse como un parámetro.

“Si supera esa barrera, los $ 1.100 están a solo un 10% de depreciación. Con lo que llevamos en el último tiempo y las expectativas inflacionarias que están creciendo la nueva barrera sería $ 1.100”, advierte.

En tanto, el analista jefe de Admiral Markets, Renato Campos, toma una postura levemente más agresiva al apostar por un nivel de $ 1.158.

“El avance hasta $ 1.000 e inclusive hasta $ 1.158 es el que comienza a ser nuestro objetivo de largo plazo y parece ser un hecho, los que podrían ser alcanzados durante los próximos dos a tres trimestres, considerando los fundamentos que hoy se presentan”, detalla.

El gerente de estudios de Renta4, Guillermo Araya, plantea dos posibles escenarios en base al desempeño del cobre, el cual cerró ayer en US$ 3,414 la libra tras un retroceso diario de 3,61%.

“En caso de que no haya un rebote en el precio del metal rojo, vemos una resistencia técnica en niveles de $ 1.020. Y en caso de que precio del cobre siga derrumbándose, el próximo nivel desde el punto de vista técnico es de $ 1.100”, explica.

Si bien desde Nevasa, Bci y Vector Capital decidieron no emitir comentarios en torno a las nuevas barreras técnicas que podría alcanzar el dólar, recalcaron que la volatilidad se mantendrá en el corto plazo y podría intensificarse dependiendo del Banco Central (BC).

“En esta suerte de provocación de parte del mercado, tanteando de alguna manera hasta donde está el Banco Central dispuesto a aguantar un tipo de cambio de este nivel, no es descartable que vuelva a probar los $ 1.000”, afirma el economista jefe de Bci, Sergio Lehmann, indicando que hoy sí existen las condiciones para una intervención por parte del BC.

Las claves a vigilar

Según los expertos, los niveles alcanzados ayer por el dólar se ligan principalmente a factores internacionales, como el desempeño del billete verde y el cobre. De hecho, el dollar index -que mide el valor de la divisa estadounidense en relación a una canasta de monedas extranjeras- cerró ayer en un nuevo máximo de 107.062 puntos, con un crecimiento de 0,49%.

¿La razón? Una llegada masiva de inversionistas que consideran al activo como un “refugio” frente a los temores de recesión en Estados Unidos.

Por otro lado, los factores locales como la inflación, el escenario político y el alza de tasas también serán factores clave en la volatilidad.

“El cobre, el petróleo y las tasas de interés van a empezar a pegar en la inflación porque hay muchos bienes que son importados. Eso podría llevar también al Banco Central a tener que subir más las tasas y entonces, nos puede llevar a caer en algo más recesivo”, dice el gerente de inversiones de Nevasa, Jorge García.

Para el operador de renta variable de Vector Capital, Jorge Tolosa, una variación en la tasa de interés en EEUU podría marcar una pauta de comportamiento del tipo de cambio.

“Los movimientos del dólar van ligados a la tasa de interés y eso movido por el aumento de la inflación. Creo que eso es lo que está esperando el BC”, agrega.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok