Isabel Álvarez H.

Intenso ha sido el road show para vender el 40% que Codelco tiene en E-CL y que este viernes se rematará en la bolsa. Y a la cabeza de este proceso ha estado el gerente general la corredora de LarrainVial, Manuel Bulnes, que la semana pasada visitó siete países de Europa para presentar la compañía. Viaje que se suma al de dos equipos ejecutivos que están en ambas costas de Estados Unidos y a las reuniones que han sostenido con empresas e inversionistas de todo tipo en Asia, Medio Oriente y América Latina.

-¿Cuál es el perfil de los inversionistas con que se han reunido?

-De diversa naturaleza. Ha habido mucho interés de inversionistas estratégicos, de institucionales chilenos y extranjeros, y también de personas, ya sea de alto patrimonio o de patrimonios más normales. Esta es una compañía que centra sus operaciones en el norte de Chile, donde se concentra el mayor porcentaje de la actividad minera de Chile. Estamos hablando de una compañía que además tiene un nivel de riesgo muy bajo, porque tiene estabilidad de flujos muy fuertes.

Además este año se pondrán en operación dos nuevas centrales, Andina y Hornitos, lo que permite proyectar que el Ebitda crecerá aproximadamente un 30% en 12 meses después de que se activen estas plantas.

-¿También la hace más atractiva que el accionista mayoritario sea una empresa como Suez Energy?

-Mucho, eso le da un respaldo salvaje, porque estamos hablando de una compañía que está, primero, en muy buen pie financiero, y segundo, es una firma que maneja muchas tecnologías diversas y está en la vanguardia del desarrollo tecnológico mundial.

-¿Hasta ahora la idea es formar varios paquetes de acciones o vender el 40% a un sólo inversionista?

-Estamos en la mitad del proceso. Es muy temprano hoy día decir que nos vamos a encasillar en un proceso cuando todavía nos falta camino por recorrer. Obviamente es un tema sobre el cual los clientes van a tener que tomar la decisión en los próximos días. Habrá noticias esta semana.

-¿En cuánto está valorizado este paquete accionario?

-Depende de muchas variables, pero entre US$ 1.000 millones y US$ 1.200 millones es lo que se está hablando. Pero el valor en bolsa en este minuto es de US$ 1.050 millones.

Efecto en el mercado

-

¿La venta de este paquete podría impactar al sector eléctrico en la bolsa?

-Va a generar algo muy positivo. Veremos una nueva compañía súper atractiva, que va a tener la mejor liquidez dentro de sus pares en Chile, con un 47% de flotación. Y va a ingresar a los índices con mucha fuerza.

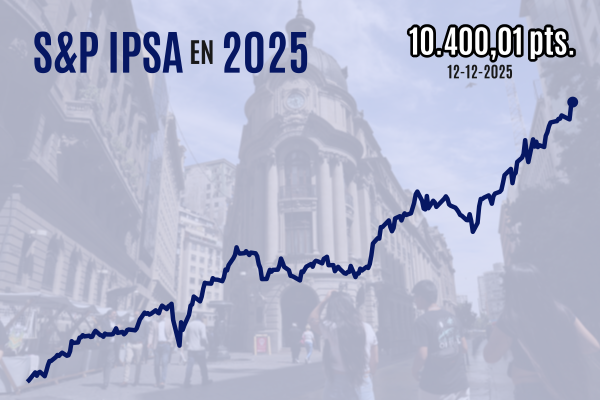

Pensamos que va a ser una compañía importante dentro del IPSA y también una empresa importante del componente Chile dentro del índice MSCI, que es lo que siguen los extranjeros.

Y por la liquidez, la flotación, la profundidad, lo que va a hacer es que este sector sea más atractivo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok