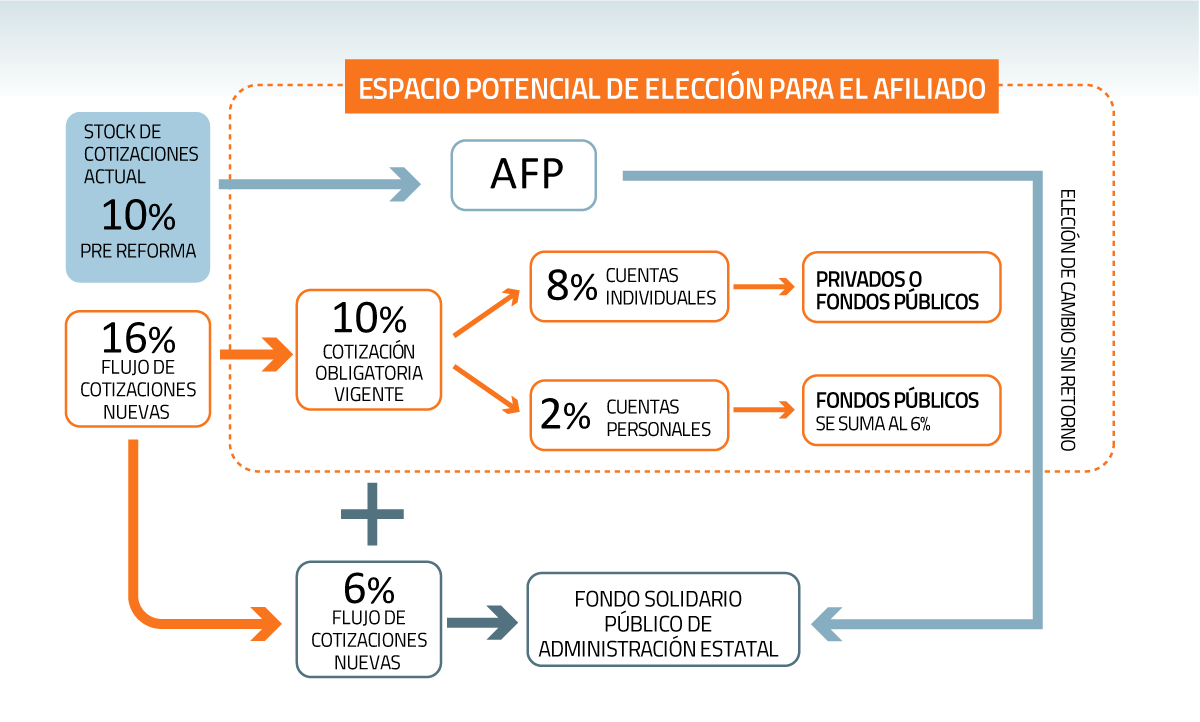

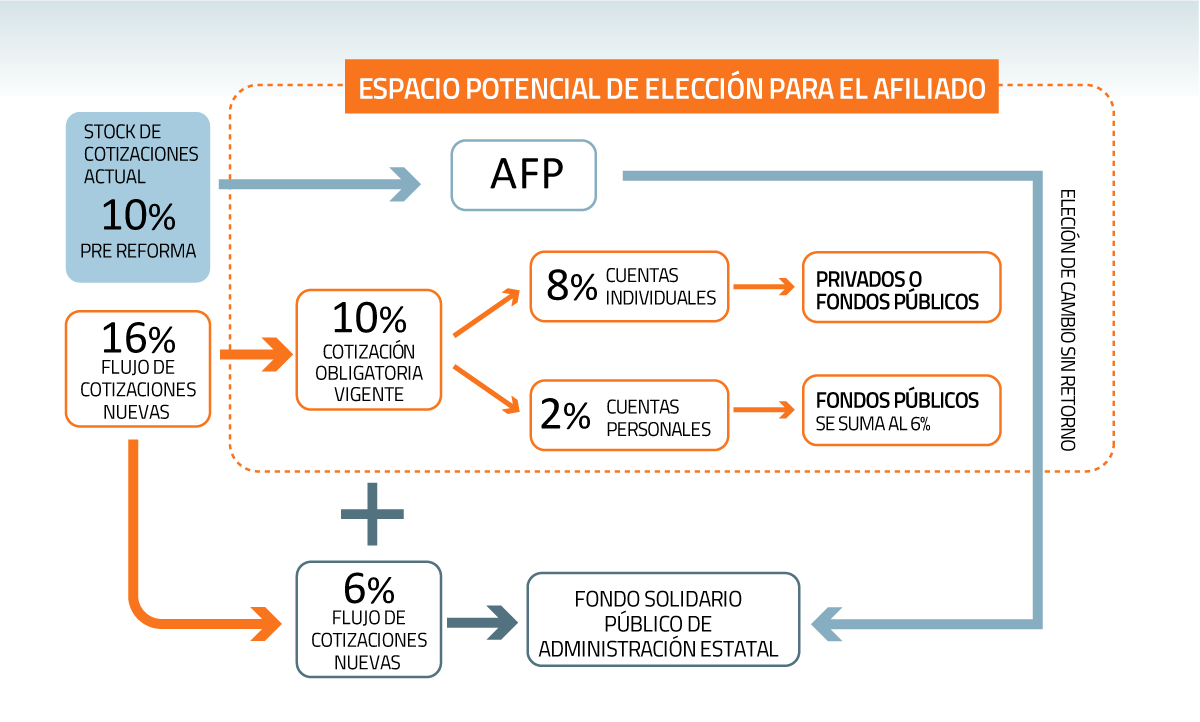

Dos temas son los focos de discusión interna del gobierno respecto de la reforma de pensiones: la conversión paulatina de las AFP en gestores de inversiones y el grado de libertad que tendrían los afiliados para disponer del 10% del stock (lo ahorrado a la fecha), y el 10% del flujo (nuevas cotizaciones).

Conocedores de las conversaciones aseguran que ya estaría zanjado que el 6% de cotizaciones extra (llegará a 16% obligatorio) será destinado al nuevo fondo solidario público, cumpliendo con el objetivo del gobierno de quitar el protagonismo que tienen las AFP.

El 6% de aumento de cotizaciones iría a un fondo solidario de administración estatal.

Las AFP mantendrían el stock de ahorros bajo administración.

También habría consenso en que el stock de ahorros en las AFP permanecería a cargo de éstas, las que gestionarán su inversión, ya que el Estado espera absorber paulatinamente la recaudación y pago de pensiones a través de un ente público. Incluso, se barajaría que los afiliados pudieran -a futuro- mover sus ahorros desde la AFP al sistema de administración pública, pero sin posibilidad de retorno.

Futuro del 10% de las nuevas cotizaciones

Donde todavía persisten las dudas es en el flujo del 10% de cotizaciones obligatorias post reforma.

Por ahora, hay tres opciones en la mesa. La primera, defendida por parte importante del gobierno, es que todo ese porcentaje vaya al ente estatal para engrosar los recursos del fondo solidario de reparto, donde se destinaría el 6% extra.

La segunda opción es que ese 10% vaya al fondo público, pero dividiendo el aporte entre “un fondo solidario” -al que iría el grueso del aporte mensual-, y a una “cuenta personal” a la que se destinaría un porcentaje menor.

Una tercera opción es obligar el traspaso de al menos un 2% del 10% a un fondo público solidario, mientras que el 8% restante podría abrirse a la libertad de decisión por parte de los afiliados, respecto de destinarlo a otros privados distintos de la AFP, o bien, sumarlo a los ahorros en el nuevo sistema de administración estatal. Es decir, nada iría al stock de las AFP.

Cabos sueltos

Otro de los temas no resueltos es que, de quedarse con el stock de ahorros, las AFP no podrían aplicar el actual esquema de comisiones, -que se calcula según ingresos-, sino que deberán hacerlo respecto de los saldos.

Sin embargo, los afiliados ya pagaron por esa administración mensualmente, dejando a las AFP imposibilitadas de cobrar por su servicio de gestión futura.

Por otro lado, los afiliados tendrán que asumir un nuevo costo de administración del ente estatal, adicional al que pagaron en las AFP, o al que tengan que pagar en un nuevo administrador privado si es que se permite esa elección.

Respecto de la restricción a la libertad de decidir respecto del 10%, agentes del sector afirman que se trata de un “impuesto al ingreso”. Mientras que cercanos a las conversaciones, afirman que, incluso permitiendo que las personas elijan, la baja aprobación de las AFP entre los ciudadanos jugaría en favor de la elección de la administración estatal.

Sin embargo, existe el riesgo de que ocurra una situación similar a la de Colombia, donde -según explican-, ante la posibilidad de elección entre el sistema estatal y el privado, un grupo importante de personas se mantuvo en el privado, a la espera de los resultados del actor público.

Lo anterior iría en contra del objetivo de captar el flujo de cotizaciones para financiar el pago de pensiones actuales, dar muestras de eficiencia del modelo y financiar las pensiones futuras.

En tal caso, la clave estaría en establecer un mecanismo por defecto, derivando automáticamente al sistema público a los afiliados que no manifiesten expresamente su decisión de quedarse en la AFP, replicando lo que hoy ocurre con el Instituto de Seguridad Laboral (ISL) y las mutuales en el seguro de accidentes del trabajo.

Otro tema a discutir es si el proyecto permitirá o no al nuevo ente estatal licitar los servicios operativos y la gestión de inversiones a nuevos agentes, pero no AFP.

AFP no se conforman

En la industria, si bien no les gusta hablar de “resignación” por el cambio de rol que parece inevitable, su apuesta es la defensa de la libertad de elegir y la propiedad de los fondos, teniendo a los afiliados.

Para algunos ejecutivos de las AFP el error del gobierno es creer que la gestión de inversiones es lo único que les importa, por lo que no se visualizan asumiendo sólo ese rol. Aclaran que la gestión operativa se lleva el grueso de los ingresos y que, de las 10 gerencias dentro de una AFP, nueve son funciones “operativas” y gestión de los clientes, y solo una de inversiones.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok