Fondo E de las AFP lidera traspasos en 2015 con más de 370 mil casos

Del total que registró en diciembre, más del 83% se cambió al fondo A. Éste, un mes después, se derrumbó.

Por: Camila Araya G

Publicado: Miércoles 17 de febrero de 2016 a las 04:00 hrs.

Noticias destacadas

Del deprimente ambiente económico que había el año pasado, con la inversión en acciones cayendo dramáticamente, a una mejora en las expectativas, o al menos a tener la esperanza de que los mercados se van a recuperar.

Ése pareciera ser el argumento que explican los 1.094.123 traspasos entre fondos de pensiones, que se registraron durante 2015, según datos de la Superintendencia del sector (SP).

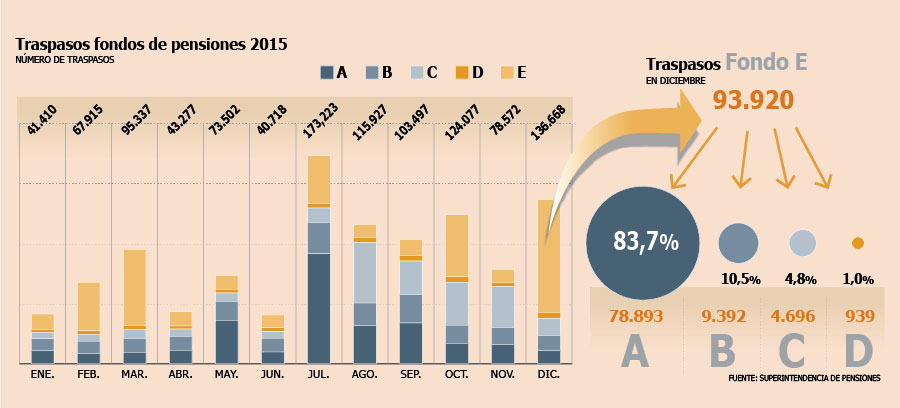

Sin embargo, lo más llamativo fue el comportamiento del Fondo E -el menos riesgoso-, dado que lidera los cambios en el año con un total de 370.728 casos. Pero eso no es todo. La sorpresa es que la mayoría de esos flujos termina siempre en el Fondo A, que es, justamente, el más riesgoso.

Por ejemplo, en diciembre, de las 93.920 salidas que tuvo el E, más del 83% acabó en el que muestra una mayor tolerancia al riesgo (ver infografía).

Pero, ¿es una buena estrategia? según algunos expertos, definitivamente puede ser todo lo contrario. Sobre todo considerando que las AFP han reiterado muchas veces la importancia de fijarse en la rentabilidad de largo plazo, y que los “saltos” continuos provocan mayores pérdidas en los respectivos ahorros.

De hecho, Andras Uthoff, ex integrante de la Comisión Bravo, señala que no es partidario de las cuentas individuales de ahorro, justamente porque en éstas “todos los riesgos financieros los asume el afiliado”.

El experto explica que dada la fuerte caída de los fondos “sólo cabe especular lo que pasara con ellos”, lo que se presta para “la especulación y abuso con los afiliados”.

De hecho, la evidencia apunta a que si se quiso ser positivo, la verdad es que decidió hacerlo con demasiada anticipación: según la información de la SP a enero, el fondo A retrocedió 6,02%; el B bajó 3,91%; el C, disminuyó 2,05%; y el D, descendió 0,53%.

Un asunto de perfil

Según comentó el vicedecano de la Facultad de Economía y Negocios de la Universidad San Sebastián, Mario Valenzuela. “lamentablemente, pienso que la desinformación en el mercado va a alentar estos traspasos”, dice.

En esa línea, indica que su recomendación es definir, primero, el grupo etario en el que se está, y con eso, establecer el perfil de riesgo que se tiene.

“La pregunta que uno se tiene que hacer si voy a experimentar una caída en los próximos años, es ¿tengo todavía el espacio para recuperarme? ¿O tengo que comenzar a pensar que tengo que proteger los ahorros previsionales que he logrado juntar durante los últimos 40 o 50 años de mi vida?”, sostiene.

Valenzuela enfatiza que hay que “olvidarse de estas ganancias especulativas de corto plazo que son cantos de sirenas que a muchos operadores del mercado les conviene”.

Las recomendaciones

Por otro lado, el CEO de Felices y Forrados, Gino Lorenzini, dice que la mayor tendencia de traspasos “se va a incrementar por un hecho muy simple. La gente aprendió de la crisis subprime y empezó a tener la cultura de ir adaptándose a los cambios del mercado”.

Eso se refleja, a su juicio, en el hecho de que previo a la crisis del 2008, “el Fondo E representaba el 2% de los activos totales, mientras que hoy tiene alrededor de un 18%”.

Como sea, la recomendación de Felices y Forrados a partir de enero es refugiarse en el fondo más conservador, dado que prevén una nueva crisis tipo 2008.

Eso, comenta una fuente del mercado, podría haber provocado la ola de traspasos durante el primer mes del año.

rentabilidad de los fondos en enero

Todos los fondos de pensiones, salvo el más conservador (E), registraron rentabilidades reales negativas durante enero de 2016, según la Superintendencia de Pensiones. Así, el Fondo A, que es el más riesgoso, cayó 6,02%, mientras que el B y C perdieron 3,91% y 2,05%, respectivamente. El Fondo D, en tanto, retrocedió 0,53%. Por su parte, el Fondo E anotó una variación positiva de 0,71%, respecto del mes anterior.

La baja de la rentabilidad de los fondos A, B, C y D durante el primer mes del año, dicen en la SP, "se explica principalmente por el retorno negativo que presentaron las inversiones en instrumentos extranjeros y acciones locales". Por otra parte, el desempeño del fondo más conservador, añaden, "se relaciona con el retorno positivo de las inversiones en instrumentos de renta fija nacional que, sin embargo, fue parcialmente contrarrestado por la rentabilidad negativa de las inversiones en el extranjero".

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

MOP descarta impacto en la construcción de Red de Hospitales del Biobío ante solicitud de quiebra de OHLI

El seremi de Obras Públicas del Biobío aseguró que la insolvencia de la filial de montaje industrial del holding OHL no afectará la construcción de los cuatro recintos médicos ni las obras viales en curso.

Tasa de desocupación nacional sube a 8,3% en el trimestre noviembre 2025-enero 2026, sobre las expectativas

El INE informó que en 12 meses el indicador registró un aumento de 0,3 puntos porcentuales por un alza de la fuerza de trabajo (1,4%), mayor a la presentada por las personas ocupadas (1,2%).

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok