Moody’s recorta la calificación de crédito de China por primera vez en más de 25 años

Alta dependencia del endeudamiento como motor económico enciende alertas en el mercado. Analistas prevén desaceleración.

Por: Ignacio Gallegos F.

Publicado: Jueves 25 de mayo de 2017 a las 04:00 hrs.

Noticias destacadas

Expresando expectativas de un deterioro en las condiciones de la segunda mayor economía mundial, la agencia Moody’s informó ayer su decisión de rebajar la calificación de deuda soberana de China por primera vez desde 1989.

La decisión baja un escalón a los créditos en moneda local y extranjera de la categoría Aa3 a A1, lo que, según comunicó la agencia, refleja “las expectativas de Moody’s de que la fortaleza financiera de China se debilite severamente en los próximos años, con un incremento de la deuda (...) a medida que el crecimiento se desacelera”.

El cambio, que se replicó en Hong Kong y otra veintena de instituciones ligadas a Beijing, mantiene al gigante asiático dentro del grado de inversión, al nivel de Japón, Israel y Arabia Saudita y por detrás de Austria, Finlandia y Taiwán.

Se trata de un síntoma de la preocupación ante los riesgos que presenta el país, cuya deuda corporativa no financiera alcanza un nivel de 170% del PIB, o US$ 18,9 billones (millones de millones), según el Banco Internacional de Pagos.

En una dura respuesta, el Ministerio de Hacienda chino aseguró que la rebaja de Moody’s sobreestima los riesgos que enfrenta el país y se basa en una “metodología inapropiada”.

Según la autoridad, “la opinión de Moody’s de que la deuda no financiera de China aumentará rápidamente y que el gobierno seguirá manteniendo el crecimiento a través de medidas de estímulo exagera las dificultades que enfrenta la economía china”.

El anuncio llegó cuando faltan meses para el Congreso del Partido Comunista, en el que el presidente Xi Jinping busca demostrar su liderazgo.

Alta dependencia

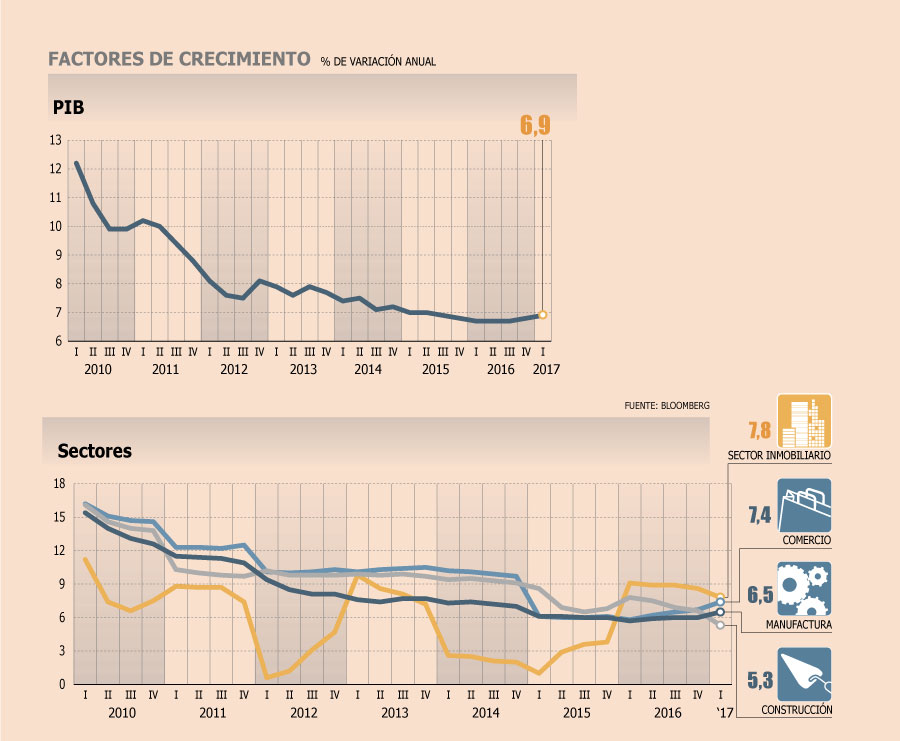

Con una burbuja inmobiliaria en alza y objetivos de crecimiento ambiciosos (6,5% este año), Moody’s prevé que la economía dependerá cada vez más de los estímulos monetarios. La agencia espera que la deuda fiscal directa del gigante asiático llegue al 40% del PIB a finales del próximo año y a 45% en 2020. También ve distorsiones causadas por el amplio entendimiento de que el gobierno rescatará a ciertos bancos para evitar un default.

El exjefe de la división china del Fondo Monetario Internacional y profesor de economía en la Universidad de Cornell, Eswar Prasad, sostuvo que la medida de la calificadora es una “dura advertencia” sobre los peligros del rápido endeudamiento y “el paso lento y desigual” de las reformas. “Ha habido poco progreso en mejorar la calidad de los préstamos bancarios”, dijo a Financial Times.

Las autoridades han puesto el control de los riesgos financieros como una prioridad, pero han sido cautelosos en cuanto al aumento de las tasas de interés a corto plazo. El profesor de finanzas de la Universidad de Tsinghua en Beijing, Zhu Ning, dijo a Financial Times que la decisión de Moody’s fue “racional” y que “es probable que haya más defaults de bonos, debido al deterioro del ambiente externo”.

El mercado y los metales

El índice compuesto de Shanghai perdió 1% tras el anuncio, anotando una de sus mayores caídas en lo que va del año. El Shenzen compuesto, que incluye acciones del sector tecnológico, llegó a perder 0,6%.

No obstante, el mayor golpe fue para los metales, que se han visto beneficiados por el crecimiento de la inversión en infrestructura a lo largo del último año. Los futuros del hierro en el Dalian Commodity Exchange llegaron a caer 5,6%, mientras el níquel anotó una baja de 2,4%.

La analista Simona Gambarini, de Capital Economics, dijo a Bloomberg que “no estamos tan preocupados de que el crecimiento del crédito se descontrole, pero, al hablar de los metales industriales, tenemos expectativas de que el crecimiento chino se desacelerará”.

Tras el anuncio, el rendimiento de los bonos chinos a cinco años saltó de 3,8% a 3,95%, pero ya a mediodía había recuperado su nivel anterior.

Los inversionistas domésticos tienden a ignorar las calificaciones que entidades extranjeras asignan a los bonos del país, pero no así los extranjeros. No obstante, la penetración internacional en el mercado de bonos soberanos de China es de cerca del 4%, o alrededor de US$ 61.500 millones.

El jefe de portafolio en Asia de Pimco, Luke Spajic, dijo a Financial Times que los riesgos mencionados por Moody’s han sido advertidos durante meses. “Los mercados han estado ansiosos sobre el endurecimiento de la política monetaria y los cambios políticos que están por venir”. No obstante, resaltó que la medida “no frenará la integración de China en los mercados globales de capital”.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

MOP descarta impacto en la construcción de Red de Hospitales del Biobío ante solicitud de quiebra de OHLI

El seremi de Obras Públicas del Biobío aseguró que la insolvencia de la filial de montaje industrial del holding OHL no afectará la construcción de los cuatro recintos médicos ni las obras viales en curso.

Tasa de desocupación nacional sube a 8,3% en el trimestre noviembre 2025-enero 2026, sobre las expectativas

El INE informó que en 12 meses el indicador registró un aumento de 0,3 puntos porcentuales por un alza de la fuerza de trabajo (1,4%), mayor a la presentada por las personas ocupadas (1,2%).

BRANDED CONTENT

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Dra Susan Bueno y el impulso que la mueve a avanzar, investigar y aportar a la sociedad.

Su curiosidad temprana la llevó a estudiar las enfermedades infecciosas y a contribuir en el desarrollo de la primera vacuna aplicada masivamente en Chile contra el Covid-19. Hoy, la Dra. Susan Bueno, reconocida en 2024 como inventora del año, continúa aportando desde la investigación al fortalecimiento de la salud. Mira aquí su entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok