“Chile debe ser la casa matriz de las empresas más que el principal país de operaciones”

El ejecutivo sostuvo que es primordial que las compañías piensen en la expansión a economías como la mexicana y la brasileña en el largo plazo.

Por: Equipo DF

Publicado: Martes 21 de febrero de 2012 a las 05:00 hrs.

Noticias destacadas

Con una visión clara de la internalización que deben asumir las compañías chilenas, apostando por mercados de gran tamaño como el mexicano y brasileño, el director de estudios Santander GBM, Francisco Errandonea, plantea que “Chile debe ser la casa matriz de las empresas más que su principal centro de operaciones”.

Además advierte que se debe comenzar a exportar el know how de productos y servicios como el retail financiero o las tiendas por departamentos y adelanta que este 2012 será un año de crecimiento para la renta variable local, con un IPSA en 4.850 puntos y una “muy buena oportunidad para ganar mucho o perder mucho dinero”.

-¿En qué posición está Chile frente a una posible crisis?

-La solvencia de Chile es una de las mejores del mundo. Desde la implementación de la política fiscal contracíclica el país ha ido acumulando recursos y pagando deuda. El problema que tiene Chile como bolsa es que cuando las condiciones mundiales mejoran, ese tipo de seguridad pierde bastante interés. Mi visión es que siempre se debiera tener algo invertido en Chile, porque ayuda a hacer un contrapeso.

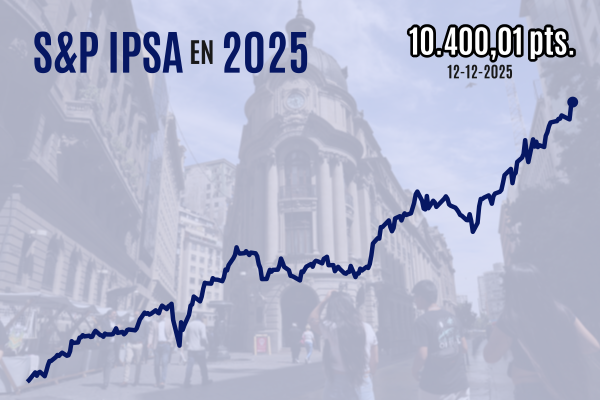

- ¿Cómo proyectan el desempeño del IPSA para 2012?

- Vemos al IPSA en 4.850. El 2011 rentó menos que el continente, eso se explica no sólo por los movimientos sociales y los cambios regulatorios, además hubo una fuga histórica de fondos mutuos y las compañías no tuvieron el crecimiento que se esperaba. Hay que esperar que las compañías sorprendan al alza, porque si el IPSA llega muy rápido a los 4800 va a ser sólo una buena oportunidad de venta. No es el momento de tomar posiciones ultradefensivas este año. Fue el momento el año pasado.

-¿Cuáles son los sectores que debieran dar más impulso a la renta variable local?

- El retail fue bastante castigado por malas noticias como La Polar y la crisis de Europa, que afectaron negativamente a la valorización del sector. Hoy no está tan activo, pero aún se ve como un sector bastante atractivo, porque son compañías que tienen lo que nos gusta: que estén muy expuestas hacia afuera. Y Chile en eso básicamente es una central de expansión latinoamericana.

El eléctrico. Pese a la sequía, vemos que el mercado se ha ido olvidando de este sector y hay algo de valor. Además, la demanda eléctrica crece igual o sobre el PIB y está el tema del norte, con E-CL y Gener con un requerimiento eléctrica muy potente. Ya supimos de una expansión de Escondida y casi de manera mensual escuchamos de expansiones y eso necesita electricidad. Nos gusta porque no sólo es de corto plazo, sino que le vemos crecimiento durante varios años de manera sostenida.

-¿Cómo se ve el futuro del MILA para la integración?

-Para Chile la expansión es hacia el extranjero. El país tiene que comenzar a exportar el know how y dentro de eso también cabe la bolsa y su futuro integrada con otros mercados. Hay ciertas trabas legales como las restricciones de los fondos de pensiones, pero lo importante es plantear la idea y avanzar. Eso sí, esto va a tomar años para que sea relevante como plataforma de expansión en la zona andina. Suena como un potente contrapeso a Brasil. Además, estos mercados comparten dinámicas de consumo y eso hace algo interesante. También hay una combinación de las tres bolsas que ayuda a tapar las falencias de cada una de ellas: la bolsa chilena prácticamente no tiene minería ni petróleo, por lo que toma lo de Colombia y Perú, al revés sobre consumo en el caso chileno.

-¿Cómo beneficia a las compañías locales emitir ADR?

-Es bien positivo cuando se anuncia este tipo de operación. Hay inversionistas que sólo invierten en ADR, por lo que se está obligado a entregar otro tipo de información y además se abre una importante ventana de liquidez. Sería bueno que todas las empresas grandes apostaran a los ADR. Las empresas que se han retirado del ADR es porque son poco líquidas y los costos deben haber sido muy altos.

Buen año para aperturas

“Este año será más lento que el año pasado, pero será por sobre la historia”, aseguró Errandonea. El director de estudios de Santander GBM adelantó que aquellas compañías que en 2011 decidieron poner freno a su aumento de capital o a su IPO, probablemente lo retomarán en 2012. “La primera mitad del año veremos muchos anuncios, creo que será un año bueno en términos de la plata colocada” sostiene. Además, explica que muchas aperturas y colocaciones tiene un lado bueno y uno malo: “Lo malo es que en el corto plazo si hay muchas aperturas la bolsa queda presionada y hay muchos vendiendo acciones para comprar las nuevas o gente aguantando dinero para entrar a las colocaciones. Y lo bueno es que la bolsa local tiene el gran problema que es muy poco líquida, hay pocas posibilidades de inversión para los extranjeros. Por eso, si hay más colocaciones, la bolsa se hace más líquida y, por lo tanto, más atractiva para muchos inversionistas extranjeros. Lo que paso el 2011 va a pagar muy bien durante muchos años. Todas las ventas que hubo y nuevas alternativas de inversión hace muy atractiva a la bolsa”.

Nuevas oportunidades

Para el director de estudios de Santander GBM, luego del escenario de gran volatilidad del año pasado, este 2012 “van a haber oportunidades para ganar muy buenas”.

El ejecutivo asegura que el mercado local tiende a sobrevalorar las noticias, lo que impacta fuerte en las acciones.

“Aquí cualquier noticia de compra es buena, si una empresa se compra otra, del porte que sea, las acciones suben, mientras que cualquier noticia de regulación es muy mala para el mercado y las acciones caen fuerte”, ejemplifica.

Bajo este panorama, Errandonea aconseja que más que ver cómo rentará el IPSA este año, “con lo que hay que estar atento y la forma de ganar plata en Chile es comprando acciones en contra de los anuncios”.

Además, sostiene que el sector Construcción “es un grande dentro de los chicos”. Dentro de eso, apunta a Besalco como una de las preferidas “porque tiene una mejor posición financiera y en un escenario donde falle todo, la compañía tiene un área de arriendo de maquinaria a la minería”.

Te recomendamos

ARTICULOS RELACIONADOS

Newsletters

LO MÁS LEÍDO

“No todo puede atribuirse al Covid-19”: la respuesta del MOP a Concesionaria del Aeropuerto de Arica que acusa daño por US$ 43 millones tras la pandemia

Ministerio dijo que el informe económico elaborado por Econsult “no resulta idóneo para acreditar un perjuicio indemnizable, al basarse en un contrafactual monocausal, proyecciones especulativas y supuestos no contrastados”.

BRANDED CONTENT

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Jorge Carinao: la fuerza de creer cuando todo parece imposible

Te invitamos a conocer la historia de Jorge Carinao, deportista paralímpico chileno que ha transformado la adversidad en fuerza y el esfuerzo en orgullo nacional, demostrando que no existen límites cuando hay convicción y sueños claros. No te pierdas esta inspiradora entrevista

Camila Elizalde; una chef que ha hecho del perfeccionismo una fuerza transformadora

Conoce aquí la entrevista a una de las chef más destacadas a nivel nacional y americano en el arte de la pastelería. En este capítulo, Camila reflexiona sobre los desafíos de liderar en un entorno competitivo y la importancia de construir espacios donde la excelencia y la empatía convivan. Mira la entrevista haciendo aquí.

En Perfeccionistas entrevistamos a un deportista chileno que quiere llegar tan alto como sus saltos

Mauricio Molina nos cuenta de su pasión por el BMX y cómo se convirtió en el primer chileno en competir en esta disciplina en unos Juegos Olímpicos y ser parte del selecto grupo de los 25 mejores del mundo.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok