En la primera parte de 2011 el retail gozaba del buen momento de la economía local. El nivel de consumo se consolidaba con una tendencia positiva de crecimiento y los dueños de las compañías ya proyectaban otro buen cierre de ejercicio. Sin embargo y justo en la mitad del año, el escándalo de La Polar cayó como un balde de agua fría para toda la industria y debieron soportar los cuestionamientos de la opinión pública.

La Superintendencia de Valores y Seguros (SVS) inició una fiscalización que abarcó todas las empresa y uno de los efectos conocidos de ésta es el nivel de detalle con que deben informar sobre su cartera.

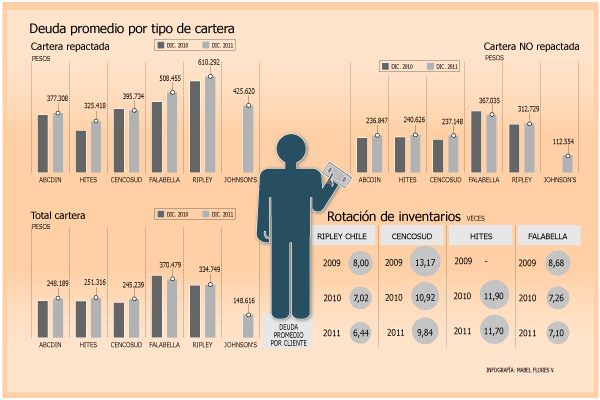

Con los datos al cierre de 2011, queda de manifiesto una diferencia importante entre la deuda promedio de un cliente repactado con otro que no lo ha sido. Mientras en el caso de los primeros el monto promedio llega a $ 440.471, los segundos deben $ 251.157. De todos modos, se observa una caída de 5,8% en los montos totales de la cartera en comparación con 2010.

Al revisar por empresa, Ripley lidera el listado con $ 610.292, seguida de Falabella con $ 508.455. Ambas están sobre el promedio que anotó la industria en 2011, ya que Hites, ABCDin, Cencosud y Johnson’s están por debajo de ese monto ( $ 440.471).

Aún así, la empresa controlada por las familias Solari y Del Río tiene la menor proporción de su cartera repactada. Sólo un 3,3% del monto total de ella está renegociada. En el otro extremo, Johnson’s tiene el 33% de su cartera repactada.

Cabe señalar que en todas estas compañías hubo una revisión de su modelo de provisiones, lo que significó cambios en los montos destinados a este propósito.

El negocio

Al revisar la rotación de inventarios se observa una menor eficiencia a la hora de vender los productos. Cencosud es la que muestra una mayor caída, ya que entre 2009 y el año anterior su rotación pasó de 13,17 veces a 9,84. Esto quiere decir que la compañía dejó de renovar completamente su bodega 3,3 veces en los últimos tres años.

De todos modos, los negocios no bancarios de Horst Paulmann presentan un mejor nivel de rotación de inventarios que Falabella y Ripley, aunque por debajo de Hites.

Este fenómeno, según comentan algunos expertos, se puede atribuir a períodos estivales más largos, lo que obliga a las multitiendas a mantener por más días las ofertas de temporada y retrasar la salida de otoño-invierno.

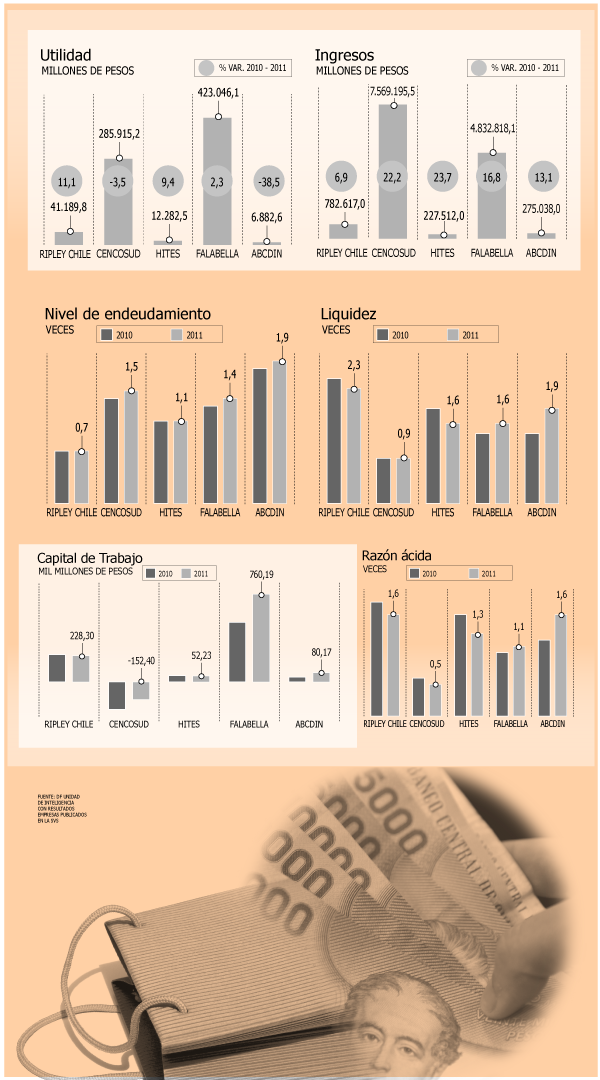

Las utilidades de las cinco compañías analizadas revelan un aumento de sólo 0,02% en sus ganancias 2011 con variaciones negativas en ABCDIN y Cencosud. Al mirar los ingresos del sector, se observa un aumento de 19,10% más que en 2010, destacando el incremento de Hites, aunque en todas se observan mayores montos que en 2010.

En cuanto a su nivel de endeudamiento, ninguna de las compañías analizadas muestra cambios significativos en 2011, manteniendo sus ratios en guarismos positivos.

En liquidez corriente, en tanto, tampoco se constatan variaciones relevantes y la mayoría se encuentra en torno a 2, que es el valor óptimo de este indicador. Lo mismo sucede con la prueba ácida, donde las empresas analizadas no revelan movimientos significativos y también están cercanas a su valor óptimo.

Finalmente, en capital de trabajo la única que muestra cifras negativas es Cenconsud. En este sentido, lo ideal es que de valores positivos, ya que esto muestra que puede ser utilizado en la generación de más utilidades.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok